Kesalahan dalam perhitungan pajak penghasilan bisa menjadi masalah serius dalam administrasi karyawan perusahaan. Bukan hanya terkait dengan jumlah pajak yang harus disetor oleh perusahaan sebagai pihak pemotong pajak, kesalahan hitung PPh 21 juga berdampak pada jumlah penghasilan (take home pay) yang diterima karyawan.

Baca Juga: Pedoman HR: Cara Menghitung PPh 21 Karyawan Menurut PTKP Terbaru

Jika tim HR/Finance kamu kerap melakukan kesalahan hitung pajak penghasilan, kamu perlu beralih ke software perhitungan pajak otomatis. Selain proses hitung menjadi lebih cepat, hasilnya juga lebih akurat dan minim error. Kamu bisa mengandalkan Gadjian untuk pekerjaan ini.

Mari kita ulas beberapa kesalahan umum dalam perhitungan PPh 21 dan bagaimana kalkulator pajak Gadjian membantu kamu mencegah kesalahan tersebut.

Mengenakan Tarif yang Sama untuk Karyawan NPWP dan Tanpa NPWP

Kesalahan ini kerap terjadi akibat kurang teliti dalam perhitungan pajak secara manual. Contoh perhitungan PPh 21 yang keliru adalah menerapkan tarif pajak yang sama atas penghasilan kena pajak (PKP) karyawan NPWP dan non-NPWP. Padahal, seharusnya karyawan yang tidak memiliki NPWP dikenai potongan pajak lebih tinggi dibanding yang memiliki NPWP.

UU Pajak Penghasilan No 36 Tahun 2008, Pasal 21 ayat (5) huruf a mengatur bahwa tarif yang diterapkan terhadap wajib pajak yang tidak memiliki NPWP lebih tinggi 20% dari tarif atas pemilik NPWP.

Dalam Peraturan Dirjen Pajak No PER-16/PJ/2016 tentang Pedoman Teknis Tata Cara Pemotongan, Penyetoran, dan Pelaporan PPh Pasal 21 dan/atau PPh Pasal 26 Sehubungan dengan Pekerjaan, Jasa, dan Kegiatan Orang Pribadi, juga diterangkan bahwa jumlah PPh Pasal 21 yang harus dipotong atas penerima penghasilan yang tidak memiliki NPWP adalah 120% dari jumlah PPh 21 pemilik NPWP.

Solusi: Gadjian memiliki sistem hitung otomatis yang dapat mengenali kepemilikan NPWP dari data karyawan yang tersimpan di aplikasi, sehingga dapat menerapkan perhitungan yang tepat. Jika tidak ada data NPWP di profil karyawan, maka kalkulator pajak akan menerapkan tarif lebih tinggi 20%.

Baca Artikel Terbaru: Lengkap, Daftar Tarif PPh 21 2024 Terbaru

Kesalahan Pengelompokan Penghasilan Teratur dan Tidak Teratur dalam Menghitung Pajak Penghasilan PPh 21

Salah mengelompokkan jenis penghasilan berakibat kekeliruan hitung PPh 21. Kesalahan ini lebih jamak terjadi dalam sistem hitung manual, di mana admin harus melakukan sendiri mapping jenis penghasilan teratur dan tidak teratur.

Menurut Peraturan Menteri Keuangan (PMK) No 252/PMK.03/2008, penghasilan teratur adalah penghasilan bagi pegawai tetap berupa gaji atau upah, segala macam tunjangan, dan imbalan dengan nama apa pun yang diberikan secara periodik berdasarkan ketentuan yang ditetapkan oleh pemberi kerja, termasuk uang lembur.

Sedangkan penghasilan tidak teratur adalah penghasilan bagi pegawai tetap selain penghasilan yang bersifat teratur, yang diterima sekali dalam satu tahun atau periode lainnya, antara lain berupa bonus, Tunjangan Hari Raya (THR), jasa produksi, tantiem, gratifikasi, atau imbalan sejenis lainnya dengan nama apa pun.

Salah Memasukkan Penghasilan Teratur ke Penghasilan Tidak Teratur

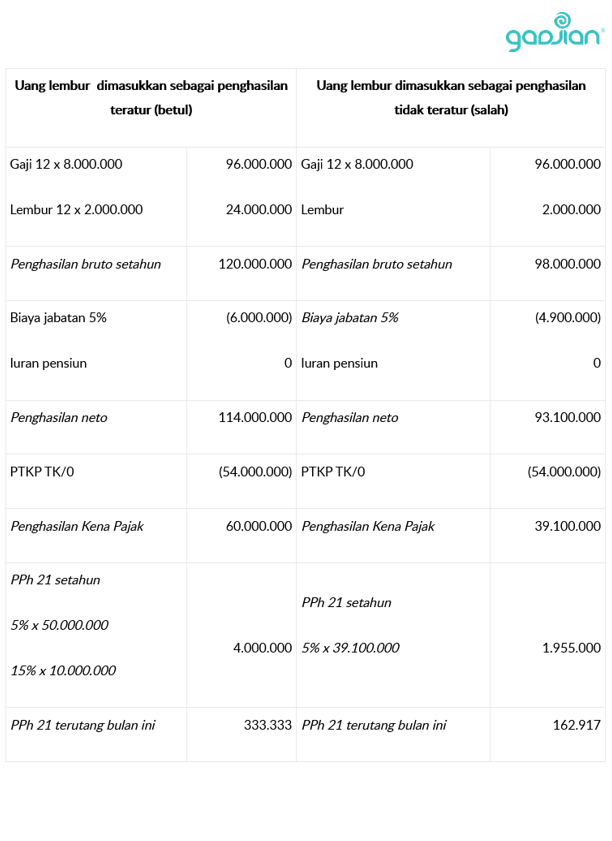

Contoh kesalahan ini adalah memasukkan uang lembur ke dalam penghasilan tidak teratur, sehingga menyebabkan jumlah penghasilan bruto lebih kecil, yang akan berdampak pada jumlah potongan pajak yang lebih kecil pula dari seharusnya.

Padahal, perhitungan uang lembur seharusnya disetahunkan karena termasuk penghasilan teratur, meski jumlah yang diterima karyawan setiap bulan tidak sama. Berikut ini contohnya:

Salah Memasukkan Penghasilan Tidak Teratur ke Penghasilan Teratur

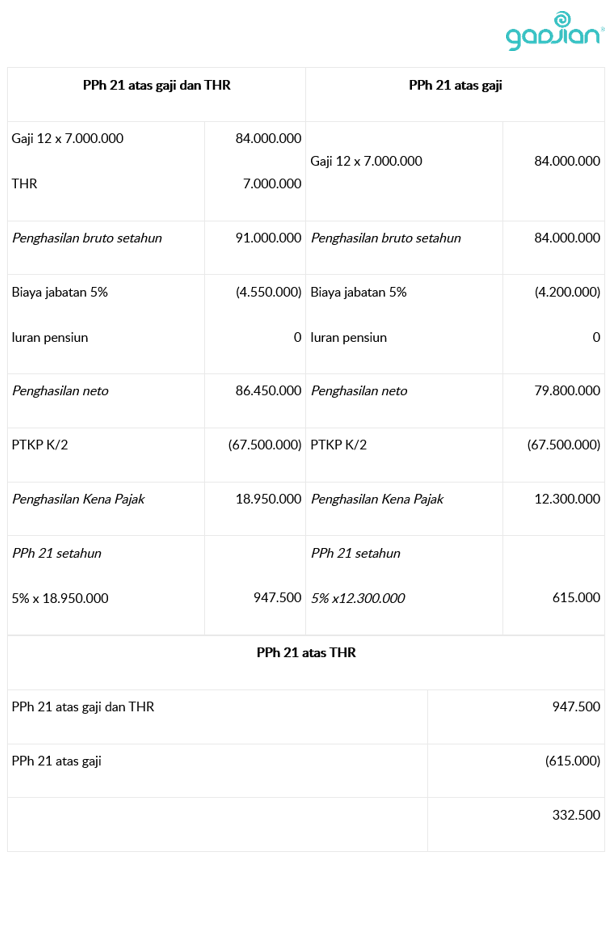

Kesalahan ini adalah kebalikan dari poin a di atas. Sebagai contoh adalah memasukkan THR karyawan sebagai penghasilan teratur. Padahal THR termasuk penghasilan tidak teratur yang diberikan setahun sekali meskipun dalam jumlah tetap. Karena itu, perhitungan THR tidak disetahunkan.

Baca Juga: Sanksi Menanti Perusahaan Jika Pembayaran THR Tidak Tepat Waktu

Cara menghitung PPh 21 atas THR yang benar adalah dengan tiga langkah, yaitu menghitung PPh 21 gaji dan THR, menghitung PPh 21 gaji, mengurangi PPh 21 gaji dan THR dengan PPh 21 gaji. Berikut ini contohnya:

Solusi: Dengan Gadjian, kekeliruan ini dapat diminimalkan melalui fitur Kelola PPh 21. Kamu tak perlu repot mapping penghasilan teratur dan tidak teratur, karena aplikasi Gadjian telah mengelompokkan jenis penghasilan tersebut. Kamu hanya perlu memasukkan data PPh 21 Awal di kolom yang tersedia, bisa dengan mengisi satu per satu atau mengunggah template di aplikasi. Data yang perlu kamu isi meliputi:

- Gaji/pensiun atau THT/JHT

- Tunjangan PPh 21

- Tunjangan lainnya, uang lembur, dan sebagainya

- Honorarium dan imbalan lain sejenisnya

- Premi asuransi yang dibayar pemberi kerja

- Penerimaan dalam bentuk natura dan kenikmatan lainnya yang dikenakan pemotongan PPh 21

- Tantiem, bonus, gratifikasi, jasa produksi, dan THR

- Iuran pensiun atau JHT

Sistem akan menghitung pajak karyawan setiap bulan secara otomatis. Begitu juga dengan THR, kalkulator pajak THR Gadjian akan menghitungkan PPh 21 atas THR secara akurat, sehingga kamu tak butuh lagi cara manual di atas.

Perhitungan Pajak Penghasilan PPh 21 Tidak Update Peraturan Perpajakan Terbaru

Ketentuan pajak dapat berubah-ubah setiap waktu, di mana aturan direvisi atau diganti dengan yang baru. Contohnya adalah besaran PTKP yang telah mengalami perubahan sebanyak 9 kali.

Kesalahan hitung pajak karyawan bisa disebabkan kurangnya update informasi peraturan pajak, atau penggunaan software on-premise yang tidak diperbarui mengikuti perubahan aturan pemerintah. Akibatnya, hasil hitung PPh 21 tidak akurat.

Solusi: Gadjian merupakan software penggajian berbasis cloud yang memberikan sistem perhitungan mutakhir sesuai dengan peraturan perpajakan yang berlaku di Indonesia. Bahkan, jika pemerintah mengubah aturan, sistem hitung di aplikasi akan melakukan penyesuaian/pembaruan sehingga menjamin kamu tetap memperoleh hasil perhitungan yang tepat.

Baca Juga: Cara Hitung PPh 21 Upah Harian Karyawan

Keuntungan lainnya, fitur PPh 21 Online di Gadjian ini tidak hanya efisien dalam hitung pajak penghasilan karyawan tetap maupun tidak tetap dengan metode gross, gross up, dan nett, tetapi juga memudahkan pelaporan pajak dengan menyediakan file CSV untuk diunduh dan diimpor ke e-SPT.

Sumber

UU No. 36 Tahun 2008 tentang Pajak Penghasilan. JDIH Kemenkeu.

Peraturan Dirjen Pajak No. 16 Tahun 2016 tentang Tata Cara Pemotongan, Penyetoran, dan Pelaporan PPh 21/26. JDIH Kemenkeu.

PMK No. 252 Tahun 2008 tentang tentang Petunjuk Pemotongan PPh 21 OP. JDIH Kemenkeu.