Revolusi digital dan Industri 4.0 telah membuka lebih banyak jenis pekerjaan bebas atau freelance yang juga dibebankan pajak dan melahirkan digital nomad yang bekerja dari mana saja dengan waktu fleksibel. Meski demikian, tidak semua freelancer melakukan teleworking, karena ada jenis pekerjaan bebas yang tidak dapat dilakukan secara remote.

Baca Artikel Terbaru: Lengkap, Daftar Tarif PPh 21 2024 Terbaru

Jenis Freelancer

Ada dua jenis freelancer secara umum , yaitu pekerja bebas penuh waktu (full-time) dan paruh waktu (part-time). Full-time freelancer adalah orang yang secara terang-terangan menyatakan pekerjaannya sebagai penyedia jasa profesional, dan mendaftarkan dirinya di kantor pajak sebagai pekerja bebas dalam hubungannya dengan pajak penghasilan.

Sedangkan part-time freelancer adalah orang yang melakukan pekerjaan bebas sebagai sampingan untuk mendapatkan tambahan penghasilan di luar pekerjaan utamanya. Contohnya adalah jurnalis foto yang merupakan karyawan di sebuah media juga menjadi freelancer jasa fotografi untuk konten bisnis perusahaan di luar waktu kerjanya.

Baca Juga: Cek Perhitungan PPh 21 Pegawai Tidak Tetap

Pekerja Bebas dalam Peraturan Ketenagakerjaan

Konsep pekerjaan freelance tidak diatur secara eksplisit dalam peraturan ketenagakerjaan Indonesia, sehingga belum ada payung hukum yang jelas bagi kelompok pekerja ini. Baik dalam UU Ketenagakerjaan maupun UU Cipta Kerja, tidak ada ketentuan gamblang mengenai pekerja bebas, yang ada hanyalah ketentuan mengenai pekerja lepas harian.

Freelancer sering disamakan dengan pekerja lepas harian yang termasuk dalam PKWT. Padahal, keduanya tidaklah sama. Freelancer tidak terikat pada perjanjian formal yang memuat unsur upah, perintah, dan pekerjaan.

Hubungan freelancer dengan perusahaan bukan hubungan kerja antara pengusaha-pekerja atau atasan-bawahan, melainkan hubungan kemitraan antara penyedia jasa profesional dan klien.

Pekerja bebas tidak menerima upah yang dihitung berdasarkan kehadiran sebagaimana pekerja lepas harian. Gaji freelance diterima dalam bentuk honorarium, fee, komisi, dan pembayaran dengan nama lainnya atas pekerjaan atau jasa mereka.

Karena tidak terikat pada hubungan kerja, freelancer dapat bekerja untuk banyak perusahaan atau klien dalam waktu yang sama. Sebagai contoh gaji freelance desainer grafis sebulan bisa diperoleh dari beberapa perusahaan yang memesan atau menggunakan jasanya.

Berbeda dengan upah karyawan yang didasarkan atas satuan waktu atau satuan hasil, cara menghitung gaji freelance didasarkan pada jenis proyek atau pekerjaan yang dilakukan. Misalnya, seorang desain grafis dibayar atas pembuatan desain logo perusahaan beserta hak cipta yang melekat pada karya tersebut.

Baca Juga: 11 Pertanyaan Seputar Pekerja Outsourcing Menurut UU Ciptaker

Pekerja Bebas dalam Peraturan Perpajakan

Berbeda dengan hukum ketenagakerjaan, pekerja bebas dikenal dalam peraturan perpajakan Indonesia. Dalam Peraturan Dirjen Pajak No PER-16/PJ/2016, pekerja bebas termasuk dalam kategori wajib pajak orang pribadi penerima penghasilan Bukan Pegawai, seperti dokter, arsitek, pengacara, konsultan, pengarang, penerjemah, pengajar, pelatih, dan pemberi jasa dalam segala bidang, termasuk teknik, komputer dan aplikasi, telekomunikasi, elektronik, fotografi, dan lainnya.

Para pekerja bebas ini juga dikenai pajak penghasilan PPh 21 atau PPh 26, seperti halnya yang dikenakan pada karyawan perusahaan. Dasar hukumnya adalah UU Pajak Penghasilan No 36 Tahun 2008, Pasal 4 ayat (1) huruf a, yang menerangkan bahwa penghasilan yang menjadi objek pajak adalah termasuk penggantian atau imbalan berkenaan dengan pekerjaan atau jasa, termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya.

Karena tidak menerima upah berdasarkan kehadiran, perhitungan pajak freelance tidak sama dengan pajak karyawan lepas harian. Mengenai perhitungan PPh 21 atas upah karyawan harian bisa dibaca di sini.

Cara Mudah Menghitung Pajak PPh 21 Freelancer

Jika perusahaan Anda menggunakan jasa freelancer untuk sebuah pekerjaan, maka Anda juga harus menghitung dan memotong pajak atas penghasilan mereka. Berikut ini cara hitung pajak freelance:

Ketahui Norma Penghitungan Penghasilan Neto

Penghasilan neto freelancer dihitung dengan Norma Penghitungan Penghasilan Neto. Ketentuan ini diatur dalam Pasal 14 ayat (2) UU Pajak Penghasilan yang menyebutkan:

Wajib pajak orang pribadi yang melakukan kegiatan usaha atau pekerjaan bebas yang peredaran brutonya dalam 1 tahun kurang dari Rp4.800.000.000, boleh menghitung penghasilan neto dengan menggunakan Norma Penghitungan Penghasilan Neto dengan syarat memberitahukan kepada Direktur Jenderal Pajak dalam jangka waktu 3 bulan pertama dari tahun pajak yang bersangkutan.

Sedangkan penjelasan Norma Penghitungan Penghasilan Neto terdapat pada Peraturan Dirjen Pajak No PER-17/PJ/2015. Pasal 4 mengelompokkan daftar persentase Norma Penghitungan Penghasilan Neto menjadi tiga:

- 10 ibukota provinsi, yaitu Medan, Palembang, Jakarta, Bandung, Semarang, Surabaya, Denpasar, Manado, Makassar, dan Pontianak.

- ibukota provinsi lainnya

- daerah lainnya.

Daftar persentase secara lengkap dapat dilihat dalam lampiran Peraturan Dirjen Pajak No PER-17/PJ/2015 yang dirinci menurut 1435 jenis pekerjaan (KLU). Sebagai contoh, desainer grafis termasuk dalam norma 1233 dengan kode KLU 74100 Jasa Perancangan Khusus. Norma Penghitungan Penghasilan Neto wajib pajak orang pribadinya adalah 32% untuk 10 ibukota provinsi, 31% untuk ibukota provinsi lainnya, dan 29% untuk daerah lainnya.

Contoh lainnya, pengembang web freelance termasuk dalam norma 1151 dengan kode KLU 62010 Kegiatan Pemrograman Komputer. Persentase penghasilan neto untuk ketiga kategori sama, yaitu 50%. Begitu juga dengan fotografer freelance, pekerjaan ini memiliki norma hitung 50% untuk ketiga kelompok wilayah.

Hitung Penghasilan Neto

Sesuai Peraturan Dirjen No PER-17/PJ/2015 Pasal 6, penghasilan neto dihitung dengan cara mengalikan angka persentase Norma Penghitungan Penghasilan Neto dengan penghasilan bruto dari pekerjaan bebas dalam 1 tahun pajak. Berikut ini contoh penghasilan neto freelancer di tiga kota berbeda:

- desainer grafis di Jakarta: 32% x penghasilan bruto setahun

- desainer grafis di Yogyakarta: 31% x penghasilan bruto setahun

- dan desainer grafis di Malang: 29% x penghasilan bruto setahun

Baca Juga: Praktis! Aplikasi Reimbursement Online Tingkatkan Transparansi di Perusahaan

Hitung Pajak Terutang

Selanjutnya, menurut Pasal 6, pajak terutang oleh wajib pajak orang pribadi dihitung dengan menerapkan tarif umum pajak penghasilan atas Penghasilan Kena Pajak (PKP). Untuk itu, perlu dihitung lebih dulu PKP, yaitu penghasilan neto dikurangi Penghasilan Tidak Kena Pajak (PTKP). Saat ini, PTKP yang berlaku adalah PTKP 2016 sesuai Peraturan Menteri Keuangan No 101/PMK.010/2016.

Sedangkan tarif umum pajak yang berlaku adalah tarif pajak dalam Pasal 17 ayat (1) huruf a UU Pajak Penghasilan berikut ini:

- 5% untuk PKP sampai dengan Rp50.000.000

- 15% untuk PKP di atas Rp50.000.000 sampai dengan Rp250.000.000

- 25% untuk PKP di atas Rp250.000.000 sampai dengan Rp500.000.000

- 30% untuk PKP di atas Rp500.000.000

Contoh Perhitungan Pajak Freelance

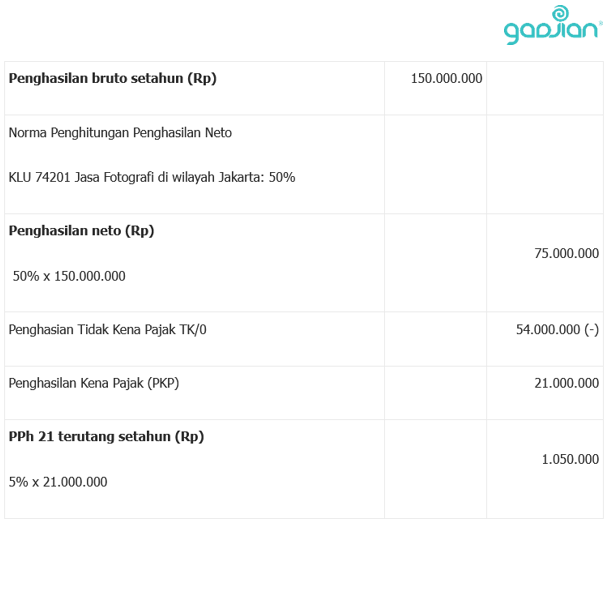

Joni bekerja sebagai fotografer freelance untuk sebuah perusahaan iklan di Jakarta. Penghasilan brutonya selama 1 tahun adalah Rp150.000.000. Joni masih lajang dan tidak memiliki tanggungan. Perhitungan pajak PPh 21-nya adalah:

Baca Juga: Aturan Karyawan Magang Menurut Undang-Undang

Hitung Pajak Karyawan Tetap, Kontrak, dan Freelance dengan Gadjian

Cara paling praktis hitung pajak karyawan tetap, karyawan kontrak, maupun pekerja freelance adalah menggunakan aplikasi payroll Gadjian. Software cloud ini dapat menghitung gaji pegawai perusahaan maupun gaji freelance online (paperless), termasuk perhitungan pajak penghasilannya secara otomatis.

Fitur hitung gaji dan PPh 21 online Gadjian dilengkapi dengan kalkulator pajak yang memudahkan perhitungan pajak penghasilan dengan metode Gross, Gross-up, maupun Nett, sesuai dengan ketentuan perpajakan yang berlaku. Dengan demikian, HR tidak perlu repot dengan perhitungan manual PPh 21 yang rumit dan menguras waktu.

Dengan menggunakan Gadjian, kalkulasi gaji karyawan dan potongan pajaknya otomatis muncul dalam slip gaji online karyawan. Gadjian adalah payroll Indonesia yang telah digunakan ratusan perusahaan untuk membantu HR/Finance menyelesaikan pekerjaan administrasi karyawan dan penggajian secara efisien. Bukan hanya menawarkan kemudahan, aplikasi ini juga memungkinkan perusahaan Anda menghemat puluhan juta rupiah setahun.

Sumber

UU No. 13 Tahun 2003 tentang Ketenagakerjaan. JDIH Kemnaker.

UU No. 6 Tahun 2023 tentang Cipta Kerja. JDIH Kemnaker.

UU No. 36 Tahun 2008 tentang Pajak Penghasilan. JDIH Kemenkeu.

Peraturan Dirjen Pajak No. 17 Tahun 2015 tentang NPPN. JDIH Kemenkeu.

PMK No. 101 Tahun 2016 tentang Penyesuaian Besarnya PTKP. JDIH Kemenkeu.

Peraturan Dirjen Pajak No. 16 Tahun 2016 tentang Tata Cara Pemotongan, Penyetoran, dan Pelaporan PPh 21/26. JDIH Kemenkeu.