Tahukah Anda bahwa kewajiban pajak untuk wanita yang sudah menikah berbeda dengan yang masih lajang?

Dalam ketentuan perpajakan, penghasilan atau kerugian dari seluruh anggota keluarga (suami, istri dan anak yang belum dewasa) digabung menjadi satu dan pemenuhan kewajiban pajaknya dilakukan oleh kepala keluarga.

Perhitungan PPh 21 wanita menikah ditentukan oleh besaran gaji, status perkawinan dan jumlah tanggungan anak. Sebaiknya Anda sudah mengetahui ketentuan pajak penghasilan PPh 21 wanita kawin bahkan sebelum menikah.

Untuk lebih jelasnya, berikut panduan perhitungan PPh 21 untuk wanita yang sudah menikah dan simulasi perhitungannya.

Ketentuan Pajak untuk Wanita Menikah

PPh 21 wanita menikah mengikuti aturan yang sama seperti PPh 21 wajib pajak orang pribadi pada umumnya. Namun, ada beberapa hal yang perlu Anda perhatikan :

Status Kewajiban Perpajakan

Meski UU Pajak Penghasilan1 menempatkan keluarga sebagai unit kesatuan ekonomis di mana kewajiban perpajakan suami istri bersifat gabungan, namun wanita yang sudah menikah dapat memilih untuk menghitung pajaknya secara terpisah dari suami.

Baca Juga: Bagaimana Aturan Cuti Keguguran bagi Karyawan Perempuan?

Berikut dua pilihan status pajak wanita menikah :

- NPWP gabung suami

Penghasilan suami dan istri akan digabungkan sebelum dihitung pajaknya. Kewajiban perpajakan ditanggung oleh kepala keluarga atau suami, sehingga satu NPWP saja sudah cukup (NIK suami diaktivasi sebagai NPWP dan NIK istri cukup divalidasi).

- NPWP suami dan istri terpisah

Penghasilan wanita menikah dapat dikenai pajak secara terpisah dari suaminya dengan kondisi adanya perjanjian tertulis pemisahan harta dan penghasilan (PH) dan istri yang memilih untuk menjalankan hak dan kewajiban pajaknya sendiri (MT).

Besaran pajaknya harus dilunasi masing-masing suami istri, dihitung berdasarkan perbandingan penghasilan neto mereka.

Pelajari cara menentukan tanggungan PTKP!

Penghasilan Tidak Kena Pajak (PTKP)

Status perkawinan seseorang sangat memengaruhi Penghasilan Tidak Kena Pajak (PTKP), yaitu besaran penghasilan yang tidak dikenai pajak. PTKP nantinya akan jadi komponen pengurang dari penghasilan neto, sehingga diperoleh Penghasilan Kena Pajaknya (PKP).

Ketika penghasilan seseorang tidak melebihi PTKP, maka ia tidak akan dikenakan PPh. Adapun rincian besaran PTKP mengacu pada Peraturan Menteri Keuangan Nomor 101/PMK.010/20162 sebagai berikut :

| Keterangan | Besar PTKP (Rp) |

|---|---|

| WP Orang Pribadi Tidak Kawin (TK/0) | 54.000.000 |

| Tambahan untuk WP Kawin | 4.500.000 |

| Tambahan untuk istri yang penghasilannya digabung suami | 54.000.000 |

| Tambahan untuk setiap anggota keluarga yang menjadi tanggungan sepenuhnya, paling banyak 3 (tiga) orang untuk setiap keluarga | 4.500.000 |

Untuk mengetahui perbedaan status PTKP wanita menikah dan lajang dapat Anda lihat pada tabel di bawah ini :

| Laki-laki/Wanita Lajang | Laki-Laki Menikah | Wanita Menikah dan Penghasilan Suami Istri Digabung |

|---|---|---|

| TK/0 Rp54.000.000 | K/0 Rp58.500.000 | K/I/0 Rp112.500.000 |

| TK/1 Rp54.500.000 | K/1 Rp63.000.000 | K/I/1 Rp117.000.000 |

| TK/2 Rp63.000.000 | K/2 Rp67.500.000 | K/I/2 Rp121.500.000 |

| TK/3 Rp67.500.000 | K/3 Rp72.000.000 | K/I/3 Rp126.000.000 |

Keterangan : (1) TK = Tidak Kawin, (2) K = Kawin, (3) K/I = Kawin dengan penghasilan suami dan istri digabung, (4) Maksimal tanggungan setiap WP adalah 3 orang.

Secara prinsipnya, PTKP untuk wanita menikah adalah hanya untuk dirinya sendiri saja (TK/0). Namun, apabila kondisinya suami tidak memiliki penghasilan, dibuktikan dari keterangan tertulis Pemerintah Daerah setempat, serendah-rendahnya kecamatan, maka besaran PTKP wanita menikah mengikuti besaran PTKP laki-laki menikah.

Tarif Progresif PPh 21

Sejak tahun 2022, pemerintah memberlakukan tarif PPh 21 terbaru berdasarkan UU HPP No. 7 Tahun 20213 dengan rincian :

| Lapisan Penghasilan Kena Pajak | Tarif |

|---|---|

| ≤ Rp60 juta | 5% |

| Rp60 juta < PKP ≤ Rp250 juta | 15% |

| Rp250 juta < PKP ≤ Rp500 juta | 25% |

| Rp500 juta < PKP ≤ Rp5 miliar | 30% |

| PKP > Rp5 miliar | 35% |

Semua tarif di atas berlaku untuk Wajib Pajak yang memiliki NPWP. Jika tidak punya, akan dikenakan tarif 20% lebih besar.

Apabila suami dan istri bekerja sebagai pegawai tetap, berdasarkan aturan terbaru yaitu PP No.58 Tahun 2023, pemerintah mengatur skema pemotongan PPh 21 2024 yang terdiri atas tarif pajak progresif dan tarif efektif rata-rata (TER).

Pada skema baru berdasarkan PP 58 Tahun 20234 ini, tarif progresif hanya dapat digunakan untuk menghitung PPh 21 pada masa pajak terakhir di bulan Desember. Untuk bulan Januari hingga November dapat menggunakan TER harian/bulanan.

Simak ketentuan dan contoh perhitungan PPh 21 secara umum menurut aturan terbaru!

Perhitungan PPh 21 Wanita Sebelum Menikah

Sebagai contoh, Laura adalah karyawan dari PT ABC dengan pendapatan Rp7.500.000 per bulan dan belum menikah. Berdasarkan kondisi tersebut, PTKP Laura adalah sebesar Rp54.000.000 (TK/0). Maka perhitungan PPh 21 Laura adalah :

| Penghasilan neto setahun | Rp7.500.000 x 12 bulan = Rp90.000.000 |

| PTKP (TK/0) | Rp54.000.000 |

| PKP | Rp90.000.000 – Rp54.000.000 = Rp36.000.000 |

| PPh 21 terutang (per tahun) | 5% x Rp36.000.000 = Rp1.800.000 |

Jadi, Laura harus membayar PPh 21 sebesar Rp1.800.000 per tahun atau Rp150.000 setiap bulannya.

Baca Juga: Hak dan Perlindungan Pekerja Perempuan sesuai Undang-Undang

Perhitungan PPh 21 Wanita Setelah Menikah

Terdapat beberapa kondisi yang membedakan cara menghitung PPh 21 wanita setelah menikah. Beberapa di antaranya seperti wanita pekerja dengan suami tidak berpenghasilan, penghasilan suami istri digabung dan penghasilan suami istri terpisah.

Wanita Menikah dan Suami Tidak Memiliki Penghasilan

PTKP untuk istri bekerja hanya untuk dirinya sendiri. Jika suami bekerja, PTKP tambahan untuk status kawin dan jumlah tanggungan menjadi komponen PTKP suami. Namun, jika suami tidak bekerja, kedua PTKP tambahan tersebut dapat menjadi komponen PTKP istri.

Sebagai contoh, Natalia bekerja di PT DEF dan mendapatkan penghasilan bulanan Rp6.000.000. Natalia sudah menikah dan dikaruniai 2 orang anak. Diketahui suami Natalia tidak bekerja karena sedang melanjutkan S2. Maka perhitungan PPh 21 Natalia adalah :

| Penghasilan neto setahun | Rp6.000.000 x 12 bulan = Rp72.000.000 |

| PTKP (K/2) | Rp54.000.000 + Rp4.500.000 + Rp9.000.000 = Rp67.500.000 |

| PKP | Rp72.000.000 – Rp54.000.000 = Rp18.000.000 |

| PPh 21 terutang (per tahun) | 5% x Rp18.000.000 = Rp900.000 |

Jadi, Natalia harus membayar PPh 21 sebesar Rp900.000 per tahun atau Rp75.000 setiap bulannya. Sebagai catatan, Laura harus menunjukkan surat keterangan dari pemerintah daerah yang menjelaskan bahwa suami tidak berpenghasilan.

Penghasilan Suami-Istri Digabung

Apabila suami istri sama-sama bekerja dan menggabungkan penghasilan, maka besaran PTKP yang berlaku adalah PTKP suami istri digabung (K/I). Misalnya, suami dan istri memiliki penghasilan neto gabungan sebesar Rp336.000.000 dan memiliki dua orang anak (K/I/2). Maka perhitungan PPh 21 mereka adalah :

| Penghasilan neto setahun | Rp336.000.000 |

| PTKP (K/I/1) | Rp121.500.000 |

| PKP | Rp336.000.000 – Rp121.500.000 = Rp214.500.000 |

| PPh 21 terutang (per tahun) | 5% x Rp60.000.000 = Rp3.000.000 15% x Rp154.500.000 = Rp23.175.000 Rp3.000.000 + Rp23.175.000 = Rp26.175.000 |

Jadi, besaran PPh 21 yang dikenakan pada suami-istri tersebut adalah Rp26.175.000 dalam setahun atau Rp2.181.250 per bulan.

Penghasilan Suami-Istri Dipisah

Untuk memudahkan Anda membandingkan besaran PPh 21 antara NPWP suami-istri digabung dan dipisah, mari kita kembangkan contoh soal di atas.

Misal, Agnes merupakan petugas tata usaha di Universitas XYZ. Sebagai pegawai tetap, dia mendapatkan penghasilan bulanan Rp10.000.000. Sementara suami Agnes bekerja sebagai PNS suatu Kementerian dengan penghasilan Rp18.000.000 per bulan.

Keduanya bersepakat untuk melakukan pemisahan harta dan penghasilan serta telah memiliki NPWP masing-masing. Mereka memiliki 2 orang anak sebagai tanggungan.

Berapa tanggungan pajak PPh 21 masing-masing dari mereka?

- Langkah pertama, hitung PPh terutang masing-masing. Jika ditotal, total besaran PPh 21 masing-masing adalah Rp20.175.000.

| Uraian | Penghasilan suami | Penghasilan istri |

| Penghasilan neto setahun | Rp216.000.000 | Rp120.000.000 |

| PTKP | Rp 67.500.000 | Rp 54.000.000 |

| PKP | Rp148.500.000 | Rp 66.000.000 |

| PPh 21 terutang (setahun) | Rp 16.275.000 | Rp 3.900.000 |

| PPh 21 terpotong(setahun) | Rp 16.275.000 | Rp 3.900.000 |

- Langkah kedua, hitung PPh gabungan suami-istri. Totalnya adalah Rp26.175.000

| Penghasilan neto gabungan | Rp216.000.000 + Rp120.000.000 = Rp336.000.000 |

| PTKP (K/I/2) | Rp121.500.000 |

| PKP | Rp214.500.000 |

| PPh 21 terhutang (per tahun) | 5% x Rp60.000.000 = Rp3.000.00015% x Rp154.500.000 = Rp23.175.000Rp3.000.000 + Rp23.175.000 = Rp26.175.000 |

Dalam hal ini, besaran PTKP saat penghasilan suami-istri dipisah (Rp20.175.000) sekilas terlihat lebih kecil daripada yang digabung (Rp26.175.000). Padahal, pada saat laporan SPT Tahunan, di mana nanti suami istri masing-masing punya NPWP, akan terjadi kurang bayar karena jumlah PPh 21 terutang adalah Rp26.175.000.

Kejadian kurang bayar ini harus dicicil setiap bulan di tahun berikutnya sebagai PPh Pasal 25.

- Langkah ketiga, hitung proporsi PPh terutang masing-masing.

| PPh 21 terhutang suami | (Rp216.000.000 : Rp336.000.000) x Rp26.175.000= Rp16.826.786 |

| PPh 21 terhutang istri | (Rp120.000.000 : Rp336.000.000) x Rp26.175.000= Rp9.348.214 |

Berdasarkan perhitungan ulang atas PPh terutang, maka Agnes dan suaminya harus melunasi PPh yang kurang dibayar sebagai berikut :

- Suami Agnes : Rp16.826.786 – Rp 16.275.000 = Rp 551.786

- Agnes : Rp 9.348.214 – Rp 3.900.000 = Rp5.448.214

Selain itu, keduanya harus melaporkan SPT Tahunan PPh 21 Orang Pribadinya masing-masing.

Perbandingan NPWP Suami Istri Digabung dan Dipisah

Setelah mempelajari simulasi perhitungan PPh 21 wanita menikah, mana yang lebih baik antara NPWP gabung suami atau dipisah? Berikut kelebihan dan kelemahan yang dapat Anda pertimbangkan untuk menentukan pilihan.

| Kelebihan | Kelemahan | |

| NPWP Digabung | Pelaporan pajak cukup satu kali (administrasi lebih sederhana)Pembayaran pajak lebih rendah | Ketergantungan pada salah satu pihakPasangan akan ikut terdampak jika ada masalah |

| NPWP Dipisah | Keleluasaan mengelola pajak mandiriPotensi pengurangan pajak lebih optimal jika penghasilan berbeda jauh. | Pelaporan pajak dua kaliPembayaran pajak bisa lebih tinggi |

Baca Juga: Tarif Pajak PTKP 2024 dan Contoh Penggunaannya

Hitung PPh 21 Lebih Mudah dengan Aplikasi Payroll Gadjian

Perhitungan PPh 21 dapat menjadi tantangan tersendiri karena aturan perpajakan kerap berubah dan memerlukan ketelitian agar tidak salah hitung.

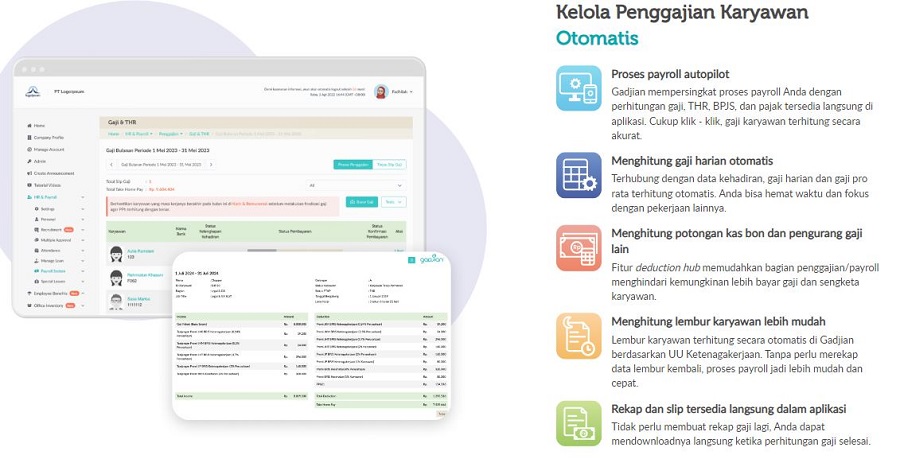

Jika Anda sedang membangun usaha dan memiliki banyak karyawan, termasuk karyawan wanita yang sudah menikah, serahkan urusan perhitungan PPh 21 karyawan dengan aplikasi payroll Gadjian.

Software Gadjian membantu perusahaan untuk mengelola data pajak karyawan sekaligus hitung PPh 21 online secara otomatis setiap bulan menggunakan fitur Kalkulator PPh 21/26. Kalkulator ini dapat menghitung pajak atas semua jenis penghasilan dan status karyawan di perusahaan Anda.

Mengelola PPh 21 karyawan dengan Gadjian memberi sejumlah keuntungan yaitu kemudahan dalam pelaporan SPT, menyediakan bukti potong pajak dan terintegrasi dengan perhitungan gaji. Gadjian juga selalu update mengikuti perkembangan aturan perpajakan di Indonesia.

Dengan Gadjian, Anda tidak hanya memperoleh kemudahan dalam pengelolaan gaji saja, namun juga pengelolaan pajak PPh 21 karyawan.

Sumber