5 Hal Penyebab Perbedaan Perhitungan PPh 21 Karyawan- Adanya perbedaan perhitungan potongan pajak penghasilan PPh 21 menyebabkan besarnya PPh 21 dalam slip gaji setiap bulan antara karyawan satu dengan yang lain tidaklah sama. Mengapa demikian?

Di luar perbedaan besaran gaji karyawan, ternyata ada hal lain yang memengaruhi nilai pajak penghasilan lho, apa saja ya? Simak artikel ini lebih lengkap!

Baca Artikel Terbaru: Perhitungan Tarif Pajak PPh 21 TER dan Progresif

Penyebab Perbedaan Perhitungan PPh 21 Karyawan

Kamu perlu tahu bahwa ada lima faktor yang menyebabkan perbedaan hasil perhitungan PPh 21, yaitu sebagai berikut:

1. Kepemilikan NPWP

Nomor Pokok Wajib Pajak (NPWP) merupakan nomor identitas wajib pajak yang berguna dalam urusan administrasi perpajakan, seperti melapor dan menyetor pajak. Kepemilikan NPWP ternyata juga memengaruhi perhitungan PPh 21.

Berdasarkan UU No 36 Tahun 20081 dan Peraturan Dirjen Pajak No PER-16/PJ/20162, wajib pajak yang tidak memiliki NPWP dikenai tarif pajak lebih tinggi dua puluh persen dari tarif yang diterapkan bagi wajib pajak yang memiliki nomor tersebut. Dengan demikian, basis pengali tarif pajak bagi yang tidak memiliki NPWP adalah seratus dua puluh persen.

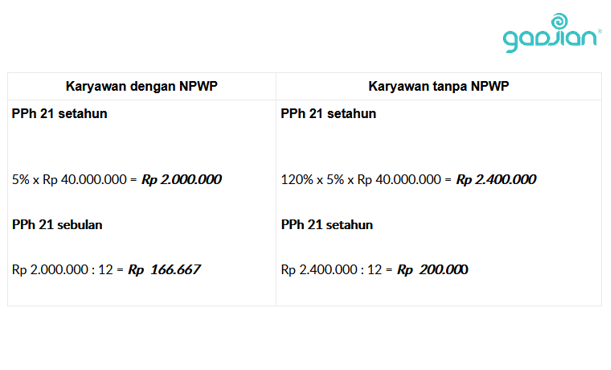

Misalnya, karyawan yang sama-sama memiliki Penghasilan Kena Pajak (PKP) setahun Rp 40.000.000 dikenai tarif lima persen sesuai ketentuan perpajakan. Jika salah satu karyawan tidak memiliki NPWP, maka perhitungan PPh 21 mereka berbeda seperti berikut:

Baca Juga: Pedoman HR: Cara Menghitung PPh 21 PTKP Terbaru

2. Status Wajib Pajak

Adanya status perkawinan dan jumlah tanggungan wajib pajak yang berbeda tiap orang sangat berpengaruh dalam perhitungan PPh 21. Status ini erat kaitannya dengan Penghasilan Tidak Kena Pajak (PTKP), yaitu jumlah penghasilan yang dikecualikan dari pajak dan menjadi pengurang penghasilan bruto.

Wajib pajak yang kawin memiliki PTKP lebih besar dari wajib pajak lajang. Sedangkan semakin banyak jumlah tanggungan, semakin besar PTKP. Sesuai dengan Peraturan Menteri Keuangan No 101/PMK.010/20163, PTKP ditetapkan sebagai berikut:

a. PTKP wajib pajak orang pribadi (tidak kawin) Rp 54.000.000.

b. Jika sudah menikah, ditambah Rp 4.500.000.

c. Jika memiliki tanggungan keluarga sedarah satu garis keturunan, semenda, atau anak angkat, ditambah Rp 4.500.000. Jumlah tanggungan maksimal tiga orang (Rp 13.500.000).

d. Jika penghasilan suami dan istri digabung, ditambah Rp 54.000.000.

Baca Juga: Inilah Cara Mengukur Produktivitas Kerja Karyawan

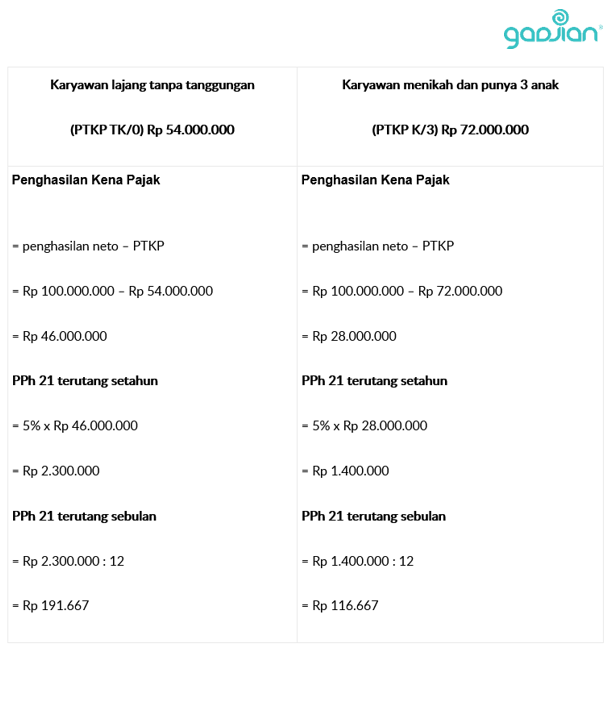

Sebagai contoh, berikut cara menghitung PPh 21 untuk dua karyawan yang memiliki penghasilan bersih (neto) sama, Rp 100.000.000 setahun, tetapi berbeda status perkawinan: lajang tanpa tanggungan dan menikah serta punya tiga anak.

3. Upah Minimum

Penetapan Upah Minimum Provinsi (UMP) dan Upah Minimum Kabupaten/Kota (UMK) yang beragam di setiap daerah turut berpengaruh pada perbedaan nilai pajak penghasilan. Upah minimum merupakan batas terendah upah yang boleh diberikan perusahaan kepada pekerja.

Hingga 2019, belum ada UMP/UMK yang melebihi nilai PTKP sebulan atau Rp 4.500.000, sehingga buruh yang dibayar sebesar upah minimum dibebaskan dari pajak penghasilan. Sedangkan karyawan yang bergaji bersih di atas PTKP akan dikenai potongan PPh 21.

4. Komponen JHT dan JP

Jaminan Hari Tua (JHT) dan Jaminan Pensiun (JP) merupakan program perlindungan sosial ekonomi BPJS Ketenagakerjaan. Iuran JHT adalah 5,7% dari upah. Karyawan membayar dua persen, dan sisanya ditanggung perusahaan.

Sementara iuran JP adalah 3% dari upah. Karyawan membayar 1% dan perusahaan menanggung 2%.

Dalam perhitungan PPh 21, JHT dan JP yang dibayar oleh karyawan boleh dimasukkan sebagai pengurang penghasilan bruto. Artinya, penghasilan karyawan yang digunakan untuk membayar premi setiap bulan dikecualikan dari penghasilan yang akan dikenai pajak.

Dengan penghasilan sama, karyawan yang menjadi peserta JHT dan JP memiliki potongan PPh 21 lebih kecil dibanding karyawan yang tidak menjadi peserta program.

5. Tanggal Mulai Bekerja

Perbedaan tanggal mulai bekerja akan berpengaruh pada perhitungan pajak tahunan. Karyawan yang mulai bekerja di perusahaan sejak awal tahun tentu akan membayar pajak yang lebih besar karena penghasilan setahun juga lebih banyak daripada karyawan yang mulai bekerja di pertengahan tahun.

Misalnya, karyawan yang bekerja sejak Maret akan menerima sepuluh kali gaji sedangkan karyawan yang mulai bekerja bulan Juli akan menerima enam kali gaji dalam tahun itu.

Perhitungan PPh 21 dengan cara manual cukup rumit sehingga bisa saja menimbulkan perbedaan perhitungan PPh 21 pada perusahaan dikarenakan kamu perlu memperhatikan faktor pembeda di atas. Misalnya, kamu harus memilah karyawan yang memiliki NPWP, yang berstatus lajang, dan yang menikah.

Namun, dengan payroll software Gadjian, pekerjaanmu menjadi lebih mudah. Aplikasi ini memiliki fitur hitung PPh 21 online yang andal dalam mengerjakan perhitungan pajak penghasilan karyawan secara akurat dengan metode gross, gross up, dan nett.

Praktis! Aplikasi Hitung PPh 21 di Gadjian

Gadjian memiliki sistem penggajian yang bisa mengenali NPWP dan status karyawan di data personalia sehingga secara otomatis akan menghasilkan perhitungan yang berbeda. Misalnya, karyawan yang tidak punya NPWP akan dipotong PPh 21-nya 20% lebih tinggi.

Baca Juga: 4 Contoh Perhitungan Pajak Penghasilan Karyawan

Selain itu, aplikasi payroll berbasis komputasi awan ini menghitung PPh 21 berdasarkan peraturan perpajakan yang berlaku.

Kamu tidak perlu risau seandainya pemerintah mengeluarkan aturan mengenai PTKP terbaru, karena Gadjian akan menyesuaikan sistemnya dan memastikan perusahaanmu menerapkan aturan paling mutakhir. Yuk, coba Gadjian sekarang.

Sumber