Biaya jabatan masih tetap menjadi pengurang penghasilan bruto dalam perhitungan PPh 21 terbaru untuk pegawai tetap, yakni pegawai yang menerima penghasilan secara teratur termasuk karyawan kontrak jangka waktu tertentu.

Namun, biaya jabatan PPh 21 2024 tidak lagi dihitung setiap bulan. Sebab, sesuai PP No 58 Tahun 20231, pemotongan pajak penghasilan bulanan mulai Januari 2024 menggunakan tarif efektif rata-rata (TER) yang langsung dikenakan atas penghasilan bruto sebulan, bukan lagi tarif progresif UU Pajak Penghasilan2.

PPh 21 Januari = TER x penghasilan bruto Januari

Penetapan tarif efektif dalam PP No 58 Tahun 2023 telah memperhitungkan komponen pengurang bruto, termasuk biaya jabatan atau biaya pensiun dan iuran pensiun atau iuran jaminan hari tua. Sehingga, penghasilan bruto sebulan tidak lagi dikurangi biaya jabatan.

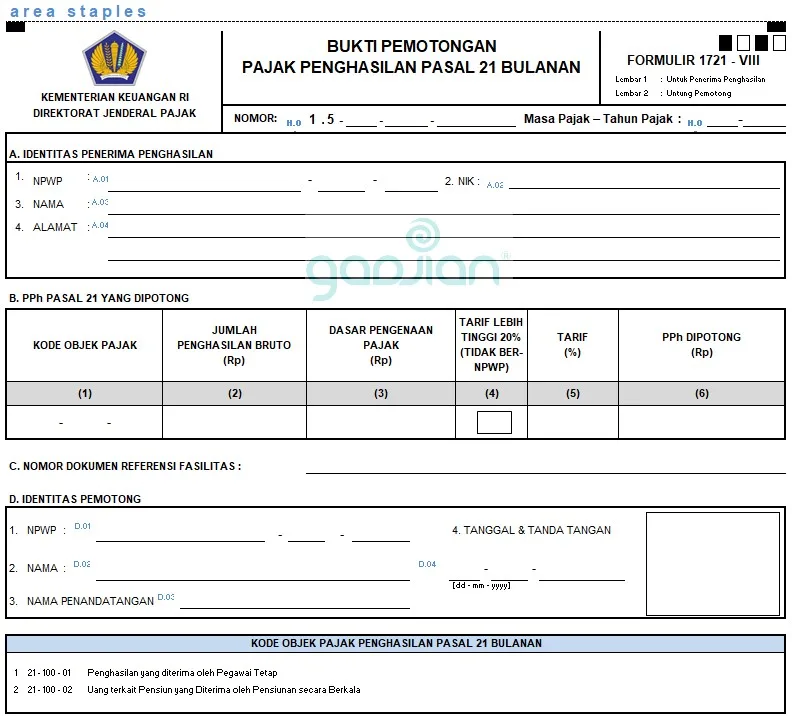

Dalam bukti potong PPh 21 bulanan, tidak ada kolom biaya jabatan, seperti pada contoh formulir 1721-VIII di bawah ini.

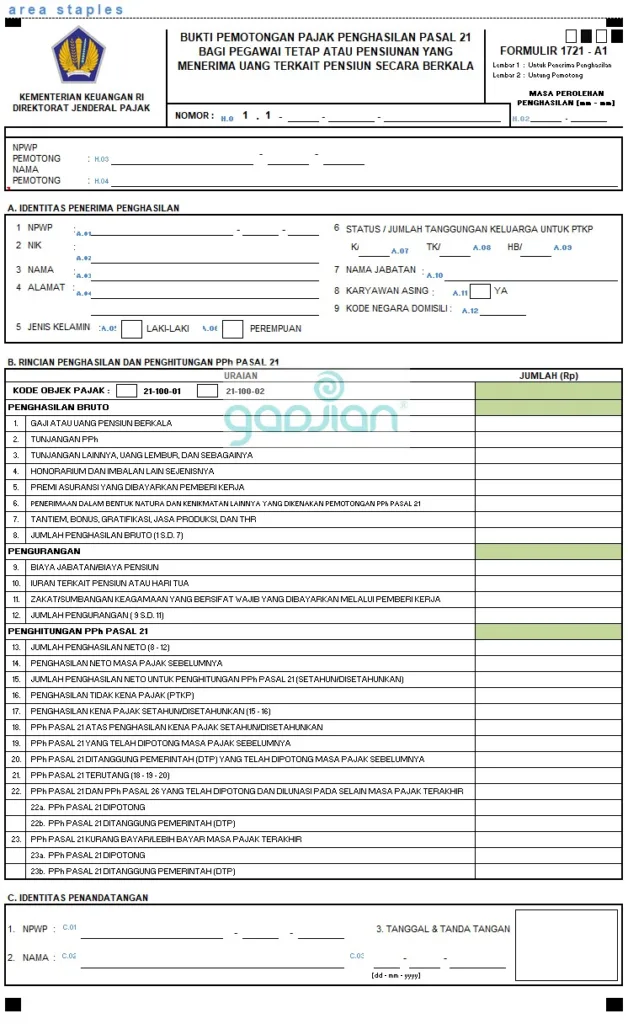

Biaya jabatan hanya dihitung pada pemotongan PPh 21 masa pajak terakhir, yaitu bulan Desember atau bulan terakhir karyawan bekerja di perusahaan sebelum berhenti. Ini bisa dilihat dalam bukti potong PPh 21 tahunan atau formulir 1721-A1 yang mencantumkan biaya jabatan sebagai komponen pengurang, seperti contoh di bawah ini (no 9).

Baca Juga: 3 Cara Membuat Bukti Potong PPh 21 Karyawan

Perbedaan biaya jabatan dan biaya pensiun

Biaya jabatan dan biaya pensiun tidaklah sama. Meski keduanya merupakan komponen pengurang penghasilan bruto dalam hitung PPh 21, penggunaan dan perhitungannya berbeda.

Biaya jabatan merupakan pengurang penghasilan bruto pegawai tetap yang masih aktif bekerja dan menerima penghasilan teratur dari pemberi kerja. Sedangkan biaya pensiun merupakan pengurang penghasilan bruto penerima uang pensiun berkala dari dana pensiun atau badan penyelenggara jaminan pensiun.

Sederhananya, biaya jabatan digunakan untuk perhitungan PPh 21 pegawai tetap dan dihitung oleh perusahaan sebagai pemotong pajak, sementara biaya pensiun digunakan untuk perhitungan PPh 21 pensiunan dan dihitung oleh dana pensiun atau badan penyelenggara program pensiun sebagai pemotong pajak.

Besarnya biaya pensiun menurut Peraturan Menteri Keuangan (PMK) No 168 Tahun 20233 adalah 5% dari penghasilan bruto, paling banyak Rp2.400.000 setahun atau Rp200.000 sebulan. Bagaimana dengan biaya jabatan?

Ketentuan biaya jabatan

Definisi biaya jabatan adalah biaya yang diasumsikan oleh Direktorat Jenderal Pajak sebagai biaya yang dikeluarkan oleh wajib pajak untuk memperoleh penghasilan, sehingga dikecualikan dari perhitungan PPh 21.

Biaya jabatan boleh menjadi pengurang penghasilan bruto setiap pegawai yang memiliki penghasilan tetap dan teratur, serta tidak ada kaitannya dengan jabatan atau posisi mereka di perusahaan.

Perlu diketahui biaya jabatan sebenarnya bukan biaya riil, tetapi hanya sebatas toleransi yang besarannya ditetapkan oleh pemerintah. Ketentuan besaran biaya jabatan terbaru diatur dalam PMK 168 Tahun 2023, Pasal 10 ayat (2):

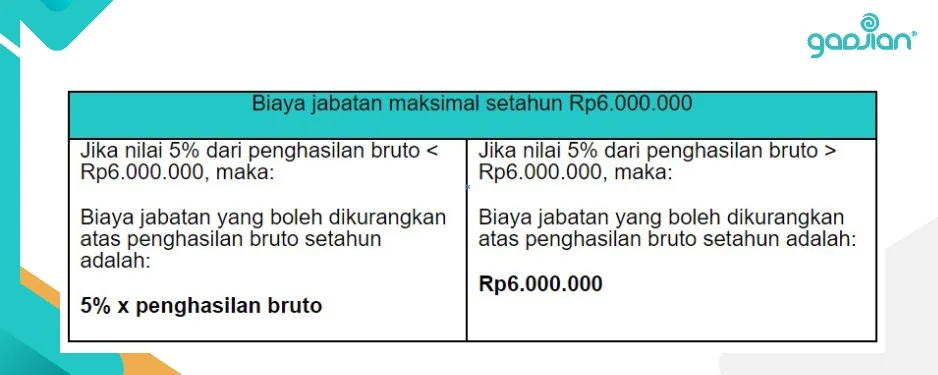

Besarnya biaya jabatan sebagaimana dimaksud pada ayat (1) huruf a ditetapkan sebesar 5% dari penghasilan bruto, paling banyak Rp6.000.000 setahun atau paling banyak Rp500.000 sebulan.

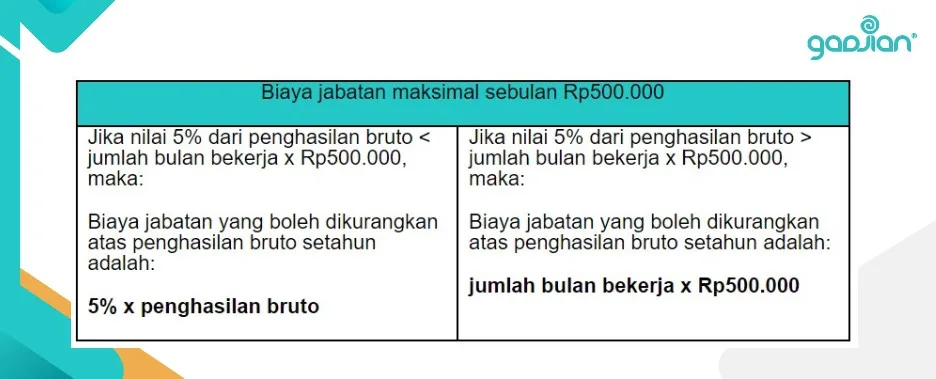

Dengan demikian, nilai biaya jabatan diambil yang lebih kecil antara 5% penghasilan bruto atau Rp6.000.000.

Cara hitung biaya jabatan PPh 21

Cara hitung biaya jabatan PPh 21 adalah dengan mengalikan tarif biaya jabatan 5% dengan penghasilan bruto setahun, yaitu jumlah penghasilan yang diterima pegawai tetap yang bersifat teratur maupun tidak teratur, dari mulai gaji, tunjangan, uang lembur, honorarium, THR, bonus, dan lainnya.

Berikut ini perhitungan biaya jabatan 2024 pada pemotongan PPh 21 masa pajak terakhir atau Desember.

- Biaya jabatan karyawan yang bekerja penuh satu tahun kalender, atau dari bulan Januari sampai dengan Desember.

Contoh:

a. Penghasilan bruto karyawan setahun Rp114.000.000.

Nilai 5% dari Rp114.000.000 adalah Rp5.700.000, atau lebih kecil dari batas maksimal Rp6.000.000, sehingga biaya jabatan yang boleh dikurangkan atas penghasilan bruto setahun adalah Rp5.700.000.

b. Penghasilan bruto karyawan setahun Rp155.000.000.

Nilai 5% dari Rp155.000.000 adalah Rp7.750.000, atau lebih besar dari batas maksimal Rp6.000.000, sehingga biaya jabatan yang boleh dikurangkan atas penghasilan bruto setahun adalah Rp6.000.000.

- Biaya jabatan karyawan yang bekerja tidak penuh dalam satu tahun kalender (mulai bekerja atau berhenti bekerja pada tengah tahun).

Contoh:

a. Seorang karyawan mulai bekerja di perusahaan 1 September 2024. Dalam tahun kalender 2024, ia bekerja 4 bulan dan memperoleh penghasilan bruto sebesar Rp36.000.000.

Biaya jabatan maksimal setahun (4 bulan): 4 x Rp500.000 = Rp2.000.000.

Nilai 5% dari Rp36.000.000 adalah Rp1.800.000, atau lebih kecil dari batas maksimal Rp2.000.000, sehingga biaya jabatan yang boleh dikurangkan atas penghasilan bruto adalah Rp1.800.000.

b. Seorang karyawan berhenti bekerja per 1 Juli 2024, sehingga dalam tahun kalender 2024, ia bekerja di perusahaan 6 bulan, dari Januari sampai Juni, dan memperoleh penghasilan bruto Rp80.000.000.

Biaya jabatan maksimal setahun (6 bulan): 6 x Rp500.000 = Rp3.000.000.

Nilai 5% dari Rp80.000.000 adalah Rp4.000.000, atau lebih besar dari batas maksimal Rp3.000.000, sehingga biaya jabatan yang boleh dikurangkan atas penghasilan bruto adalah Rp3.000.000.

Contoh biaya jabatan dalam pemotongan PPh 21:

Amir bekerja di sebuah perusahaan fintech mulai 1 Juli 2024 dengan gaji Rp15.000.000 sebulan. Bagaimana perhitungan biaya jabatan dan potongan pajaknya, apabila ia berstatus kawin tanpa tanggungan (K/0)?

PTKP K/0 dikenai TER Kategori A. Untuk rentang penghasilan di atas Rp13.750.000 sampai dengan Rp15.100.000, tarifnya 6%.

- Pemotongan PPh 21 Juli- November 2024:

| Bulan | Penghasilan bruto | Tarif efektif | Pemotongan PPh 21 |

| Juli | Rp15.000.000 | 6% | Rp900.000 |

| Agustus | Rp15.000.000 | 6% | Rp900.000 |

| September | Rp15.000.000 | 6% | Rp900.000 |

| Oktober | Rp15.000.000 | 6% | Rp900.000 |

| November | Rp15.000.000 | 6% | Rp900.000 |

| Jumlah | Rp4.500.000 | ||

Dalam pemotongan PPh 21 bulanan di atas, tidak ada pengurangan biaya jabatan atas penghasilan bruto.

- Pemotongan PPh 21 Desember 2024

| Penghasilan bruto setahun 6 x Rp15.000.000 | Rp90.000.000 |

| Dikurangi biaya jabatan 5% x Rp90.000.000 = Rp4.500.000 (maksimal 6 x Rp500.000 = Rp3.000.000) | Rp3.000.000- |

| Penghasilan neto setahun | Rp87.000.000 |

| PTKP Kawin tanpa tanggungan (K/0) Diri sendiri Rp54.000.000 Tambahan kawin Rp4.500.000 | Rp58.500.000- |

| Penghasilan Kena Pajak | Rp28.500.000 |

| PPh 21 terutang setahun 5% x Rp28.500.000 | Rp1.425.000 |

| PPh 21 dipotong Juli – November | Rp4.500.000- |

| PPh 21 lebih potong | (Rp3.075.000) |

Kelebihan potong dikembalikan oleh perusahaan kepada karyawan bersamaan dengan pemberian bukti potong A1. Pelajari selenngkapnya ketentuan lebih bayar PPh 21!

Baca Juga: Cara Menghitung PPh 21 Karyawan 2024

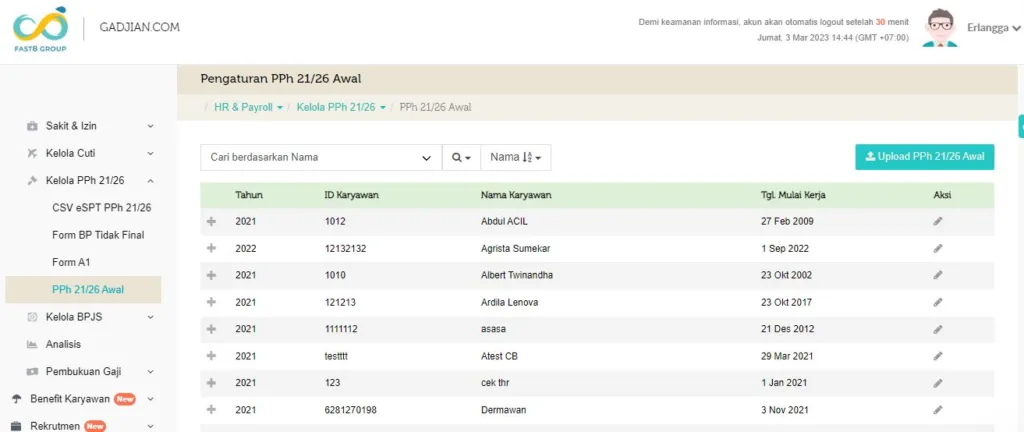

Hitung PPh 21 otomatis dengan aplikasi

Meski dianggap lebih sederhana, perhitungan pajak penghasilan bulanan 2024 sebenarnya menuntut ketelitian mengingat terdapat 125 tarif TER PPh 21 yang berkisar dari 0% sampai dengan 34%, tidak seperti seperti tarif progresif UU PPh yang hanya terdiri atas 5 lapis.

Untuk memudahkan perhitungan, kamu bisa menggunakan aplikasi PPh 21 karyawan Gadjian. Dengan sistem hitung otomatis, kalkulator PPh 21 online di aplikasi ini dapat menyelesaikan perhitungan pemotongan pajak bulanan dengan tarif TER 2024 maupun pemotongan pajak akhir tahun dengan tarif Pasal 17 ayat 1(a) UU PPh, sekaligus membuat bukti potong pajaknya.

Gadjian dapat menghitung PPh 21 pegawai tetap, pegawai tidak tetap, bukan pegawai, dan tenaga ahli. Aplikasi payroll berbasis web ini menyediakan metode hitung gross (pajak ditanggung karyawan tanpa tunjangan PPh), gross up (pajak ditanggung karyawan dengan tunjangan PPh), dan nett (pajak ditanggung perusahaan).

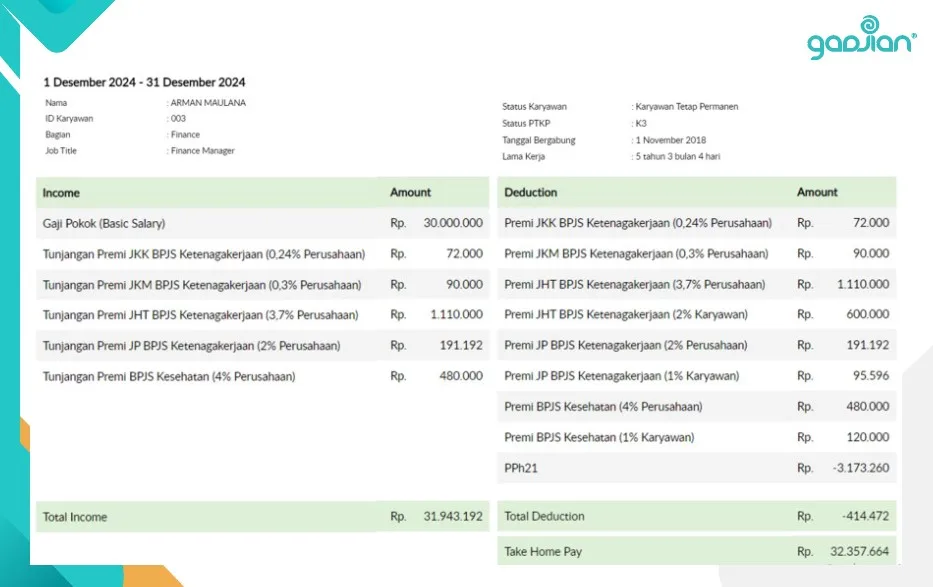

Kalkulator pajak dan kalkulator gaji merupakan fitur utama Gadjian yang banyak dibutuhkan HR/Finance di Indonesia. Dengan aplikasi slip gaji online ini, perhitungan gaji, tunjangan, BPJS, lembur, THR dan bonus, beserta potongan pajaknya, berjalan otomatis, sehingga hasilnya lebih akurat dan minim kesalahan.

Dengan efisiensi perhitungan gaji dan PPh 21, Gadjian tidak hanya menghemat waktu dan biaya, tetapi juga menghindarkan perusahaan dari keterlambatan pembayaran gaji serta penyetoran dan pelaporan PPh 21 karyawan setiap bulan.

Sumber