Di pengujung 2023, pemerintah menerbitkan PP No 58 Tahun 2023 tentang Tarif Pemotongan PPh Pasal 21 atas Penghasilan Sehubungan dengan Pekerjaan, Jasa, atau Kegiatan Wajib Pajak Orang Pribadi.

PP ini memperkenalkan penggunaan tarif PPh 21 terbaru yang disebut sebagai tarif efektif rata-rata dalam perhitungan dan pemotongan PPh bulanan, yang berlaku mulai 1 Januari 2024.

Ketentuan Tarif PPh 21 2024

Sampai berakhirnya tahun pajak 2023, pajak penghasilan pegawai/karyawan setiap bulan dihitung menggunakan tarif PPh 21 Pasal 17 UU No. 36 Tahun 2008 (UU PPh), yakni tarif progresif sesuai lapisan Penghasilan Kena Pajak. Nah, mulai 2024, tarif lama ini hanya digunakan untuk menghitung PPh 21 masa Desember.

Sementara itu, perhitungan PPh 21 masa atau bulan selain Desember menggunakan tarif efektif di PP No 58 Tahun 2023. Tujuan dari penerapan tarif efektif PPh 21 ini adalah untuk memberikan kemudahan teknis penghitungan dan administrasi pemotongan PPh 21 setiap bulan, sehingga diharapkan dapat mendorong tingkat kepatuhan wajib pajak.

Ini berarti perhitungan pajak penghasilan 2024 akan menggunakan dua aturan tarif, yaitu tarif efektif rata-rata atau dikenal dengan metode TER dan tarif Pasal 17 ayat (1) huruf a yang tertera dalam UU PPh (dan perubahannya di UU HPP No. 7 Tahun 2021) . Tarif efektif sendiri dibedakan menjadi dua, yakni tarif efektif bulanan dan tarif efektif harian.

| Pemotongan PPh 21 Masa Pajak (Bulanan) | Pemotongan PPh 21 Masa Pajak Terakhir (Desember) |

| Tarif efektif bulanan atau tarif efektif harian PP 58/2023 | Tarif progresif Pasal 17 ayat (1) huruf a UU PPh |

Baca Juga: Tarif PTKP 2023 PPh 21 dan Contoh Perhitungan

Tarif efektif bulanan

Tarif ini merupakan tarif PPh 21 bulanan yang dikategorikan berdasarkan Penghasilan Tidak Kena Pajak (PTKP) sesuai status perkawinan dan jumlah tanggungan wajib pajak pada awal tahun pajak. Selain PTKP, penentuan tarif efektif bulanan ini juga telah mempertimbangkan biaya jabatan atau biaya pensiun dan iuran pensiun yang menjadi pengurang penghasilan bruto.

Besaran tarif efektif bulanan berkisar dari 0% sampai dengan 34% sesuai rentang penghasilan. Sedangkan dasar pengenaan tarif efektif bulanan adalah penghasilan bruto yang diterima wajib pajak orang pribadi dalam satu masa pajak.

Ada tiga kategori tarif efektif bulanan, yaitu:

Kategori A

Tarif kategori A diterapkan atas penghasilan bruto bulanan yang diterima atau diperoleh penerima penghasilan dengan status PTKP:

- Tidak kawin tanpa tanggungan (TK/0);

- Tidak kawin dengan jumlah tanggungan sebanyak 1 orang (TK/1); atau

- Kawin tanpa tanggungan (K/0).

| Kategori A | |

| Penghasilan Bruto Bulanan | Tarif Pajak |

| Sampai dengan Rp5.400.000 | 0% |

| Di atas Rp5.400.000 sampai dengan Rp5.650.000 | 0,25% |

| Di atas Rp5.650.000 sampai dengan Rp5.950.000 | 0,5% |

| Di atas Rp5.950.000 sampai dengan Rp6.300.000 | 0,75% |

| Di atas Rp6.300.000 sampai dengan Rp6.750.000 | 1% |

| Di atas Rp6.750.000 sampai dengan Rp7.500.000 | 1,25% |

| Di atas Rp7.500.000 sampai dengan Rp8.550.000 | 1,5% |

| Di atas Rp8.550.000 sampai dengan Rp9.650.000 | 1,75% |

| Di atas Rp9.650.000 sampai dengan Rp10.050.000 | 2% |

| Di atas Rp10.050.000 sampai dengan Rp10.350.000 | 2,25% |

| Di atas Rp10.350.000 sampai dengan Rp10.700.000 | 2,5% |

| Di atas Rp10.700.000 sampai dengan Rp11.050.000 | 3% |

| Di atas Rp11.050.000 sampai dengan Rp11.600.000 | 3,5% |

| Di atas Rp11.600.000 sampai dengan Rp12.500.000 | 4% |

| Di atas Rp12.500.000 sampai dengan Rp13.750.000 | 5% |

| Di atas Rp13.750.000 sampai dengan Rp15.100.000 | 6% |

| Di atas Rp15.100.000 sampai dengan Rp16.950.000 | 7% |

| Di atas Rp16.950.000 sampai dengan Rp19.750.000 | 8% |

| Di atas Rp19.750.000 sampai dengan Rp24.150.000 | 9% |

| Di atas Rp24.150.000 sampai dengan Rp26.450.000 | 10% |

| Di atas Rp26.450.000 sampai dengan Rp28.000.000 | 11% |

| Di atas Rp28.000.000 sampai dengan Rp30.050.000 | 12% |

| Di atas Rp30.050.000 sampai dengan Rp32.400.000 | 13% |

| Di atas Rp32.400.000 sampai dengan Rp35.400.000 | 14% |

| Di atas Rp35.400.000 sampai dengan Rp39.100.000 | 15% |

| Di atas Rp39.100.000 sampai dengan Rp43.850.000 | 16% |

| Di atas Rp43.850.000 sampai dengan Rp47.800.000 | 17% |

| Di atas Rp47.800.000 sampai dengan Rp51.400.000 | 18% |

| Di atas Rp51.400.000 sampai dengan Rp56.300.000 | 19% |

| Di atas Rp56.300.000 sampai dengan Rp62.200.000 | 20% |

| Di atas Rp62.200.000 sampai dengan Rp68.600.000 | 21% |

| Di atas Rp68.600.000 sampai dengan Rp77.500.000 | 22% |

| Di atas Rp77.500.000 sampai dengan Rp89.000.000 | 23% |

| Di atas Rp89.000.000 sampai dengan Rp103.000.000 | 24% |

| Di atas Rp103.000.000 sampai dengan Rp125.000.000 | 25% |

| Di atas Rp125.000.000 sampai dengan Rp157.000.000 | 26% |

| Di atas Rp157.000.000 sampai dengan Rp206.000.000 | 27% |

| Di atas Rp206.000.000 sampai dengan Rp337.000.000 | 28% |

| Di atas Rp337.000.000 sampai dengan Rp454.000.000 | 29% |

| Di atas Rp454.000.000 sampai dengan Rp550.000.000 | 30% |

| Di atas Rp550.000.000 sampai dengan Rp695.000.000 | 31% |

| Di atas Rp695.000.000 sampai dengan Rp910.000.000 | 32% |

| Di atas Rp910.000.000 sampai dengan Rp1.400.000.000 | 33% |

| Di atas Rp1.400.000.000 | 34% |

Kategori B

Tarif kategori B diterapkan atas penghasilan bruto bulanan yang diterima atau diperoleh penerima penghasilan dengan status PTKP:

- Tidak kawin dengan jumlah tanggungan sebanyak 2 orang (TK/2);

- Tidak kawin dengan jumlah tanggungan sebanyak 3 orang (TK/3);

- Kawin dengan jumlah tanggungan sebanyak 1 orang (K/1); atau

- Kawin dengan jumlah tanggungan sebanyak 2 orang (K/2).

| Kategori B | |

| Penghasilan Bruto Bulanan | Tarif Pajak |

| Sampai dengan Rp6.200.000 | 0% |

| Di atas Rp6.200.000 sampai dengan Rp6.500.000 | 0,25% |

| Di atas Rp6.500.000 sampai dengan Rp6.850.000 | 0,5% |

| Di atas Rp6.850.000 sampai dengan Rp7.300.000 | 0,75% |

| Di atas Rp7.300.000 sampai dengan Rp9.200.000 | 1% |

| Di atas Rp9.200.000 sampai dengan Rp10.750.000 | 1,5% |

| Di atas Rp10.750.000 sampai dengan Rp11.250.000 | 2% |

| Di atas Rp11.250.000 sampai dengan Rp11.600.000 | 2,5% |

| Di atas Rp11.600.000 sampai dengan Rp12.600.000 | 3% |

| Di atas Rp12.600.000 sampai dengan Rp13.600.000 | 4% |

| Di atas Rp13.600.000 sampai dengan Rp14.950.000 | 5% |

| Di atas Rp14.950.000 sampai dengan Rp16.400.000 | 6% |

| Di atas Rp16.400.000 sampai dengan Rp18.450.000 | 7% |

| Di atas Rp18.450.000 sampai dengan Rp21.850.000 | 8% |

| Di atas Rp21.850.000 sampai dengan Rp26.000.000 | 9% |

| Di atas Rp26.000.000 sampai dengan Rp27.700.000 | 10% |

| Di atas Rp27.700.000 sampai dengan Rp29.350.000 | 11% |

| Di atas Rp29.350.000 sampai dengan Rp31.450.000 | 12% |

| Di atas Rp31.450.000 sampai dengan Rp33.950.000 | 13% |

| Di atas Rp33.950.000 sampai dengan Rp37.100.000 | 14% |

| Di atas Rp37.100.000 sampai dengan Rp41.100.000 | 15% |

| Di atas Rp41.100.000 sampai dengan Rp45.800.000 | 16% |

| Di atas Rp45.800.000 sampai dengan Rp49.500.000 | 17% |

| Di atas Rp49.500.000 sampai dengan Rp53.800.000 | 18% |

| Di atas Rp53.800.000 sampai dengan Rp58.500.000 | 19% |

| Di atas Rp58.500.000 sampai dengan Rp64.000.000 | 20% |

| Di atas Rp64.000.000 sampai dengan Rp71.000.000 | 21% |

| Di atas Rp71.000.000 sampai dengan Rp80.000.000 | 22% |

| Di atas Rp80.000.000 sampai dengan Rp93.000.000 | 23% |

| Di atas Rp93.000.000 sampai dengan Rp109.000.000 | 24% |

| Di atas Rp109.000.000 sampai dengan Rp129.000.000 | 25% |

| Di atas Rp129.000.000 sampai dengan Rp163.000.000 | 26% |

| Di atas Rp163.000.000 sampai dengan Rp211.000.000 | 27% |

| Di atas Rp211.000.000 sampai dengan Rp374.000.000 | 28% |

| Di atas Rp374.000.000 sampai dengan Rp459.000.000 | 29% |

| Di atas Rp459.000.000 sampai dengan Rp555.000.000 | 30% |

| Di atas Rp555.000.000 sampai dengan Rp704.000.000 | 31% |

| Di atas Rp704.000.000 sampai dengan Rp957.000.000 | 32% |

| Di atas Rp957.000.000 sampai dengan Rp1.405.000.000 | 33% |

| Di atas Rp1.405.000.000 | 34% |

Kategori C

Tarif kategori C diterapkan atas penghasilan bruto bulanan yang diterima atau diperoleh penerima penghasilan dengan status PTKP kawin dengan jumlah tanggungan sebanyak 3 orang (K/3).

| Kategori C | |

| Penghasilan Bruto Bulanan | Tarif Pajak |

| Sampai dengan Rp6.600.000 | 0% |

| Di atas Rp6.600.000 sampai dengan Rp6.950.000 | 0,25% |

| Di atas Rp6.950.000 sampai dengan Rp7.350.000 | 0,5% |

| Di atas Rp7.350.000 sampai dengan Rp7.800.000 | 0,75% |

| Di atas Rp7.800.000 sampai dengan Rp8.850.000 | 1% |

| Di atas Rp8.850.000 sampai dengan Rp9.800.000 | 1,25% |

| Di atas Rp9.800.000 sampai dengan Rp10.950.000 | 1,5% |

| Di atas Rp10.950.000 sampai dengan Rp11.200.000 | 1,75% |

| Di atas Rp11.200.000 sampai dengan Rp12.050.000 | 2% |

| Di atas Rp12.050.000 sampai dengan Rp12.950.000 | 3% |

| Di atas Rp12.950.000 sampai dengan Rp14.150.000 | 4% |

| Di atas Rp14.150.000 sampai dengan Rp15.550.000 | 5% |

| Di atas Rp15.550.000 sampai dengan Rp17.050.000 | 6% |

| Di atas Rp17.050.000 sampai dengan Rp19.500.000 | 7% |

| Di atas Rp19.500.000 sampai dengan Rp22.700.000 | 8% |

| Di atas Rp22.700.000 sampai dengan Rp26.600.000 | 9% |

| Di atas Rp26.600.000 sampai dengan Rp28.100.000 | 10% |

| Di atas Rp28.100.000 sampai dengan Rp30.100.000 | 11% |

| Di atas Rp30.100.000 sampai dengan Rp32.600.000 | 12% |

| Di atas Rp32.600.000 sampai dengan Rp35.400.000 | 13% |

| Di atas Rp35.400.000 sampai dengan Rp38.900.000 | 14% |

| Di atas Rp38.900.000 sampai dengan Rp43.000.000 | 15% |

| Di atas Rp43.000.000 sampai dengan Rp47.400.000 | 16% |

| Di atas Rp47.400.000 sampai dengan Rp51.200.000 | 17% |

| Di atas Rp51.200.000 sampai dengan Rp55.800.000 | 18% |

| Di atas Rp55.800.000 sampai dengan Rp60.400.000 | 19% |

| Di atas Rp60.400.000 sampai dengan Rp66.700.000 | 20% |

| Di atas Rp66.700.000 sampai dengan Rp74.500.000 | 21% |

| Di atas Rp74.500.000 sampai dengan Rp83.200.000 | 22% |

| Di atas Rp83.200.000 sampai dengan Rp95.600.000 | 23% |

| Di atas Rp95.600.000 sampai dengan Rp110.000.000 | 24% |

| Di atas Rp110.000.000 sampai dengan Rp134.000.000 | 25% |

| Di atas Rp134.000.000 sampai dengan Rp169.000.000 | 26% |

| Di atas Rp169.000.000 sampai dengan Rp221.000.000 | 27% |

| Di atas Rp221.000.000 sampai dengan Rp390.000.000 | 28% |

| Di atas Rp390.000.000 sampai dengan Rp463.000.000 | 29% |

| Di atas Rp463.000.000 sampai dengan Rp561.000.000 | 30% |

| Di atas Rp561.000.000 sampai dengan Rp709.000.000 | 31% |

| Di atas Rp709.000.000 sampai dengan R965.000.000 | 32% |

| Di atas Rp965.000.000 sampai dengan Rp1.419.000.000 | 33% |

| Di atas Rp1.419.000.000 | 34% |

Baca Juga: Ketentuan Pajak Natura dalam UU HPP

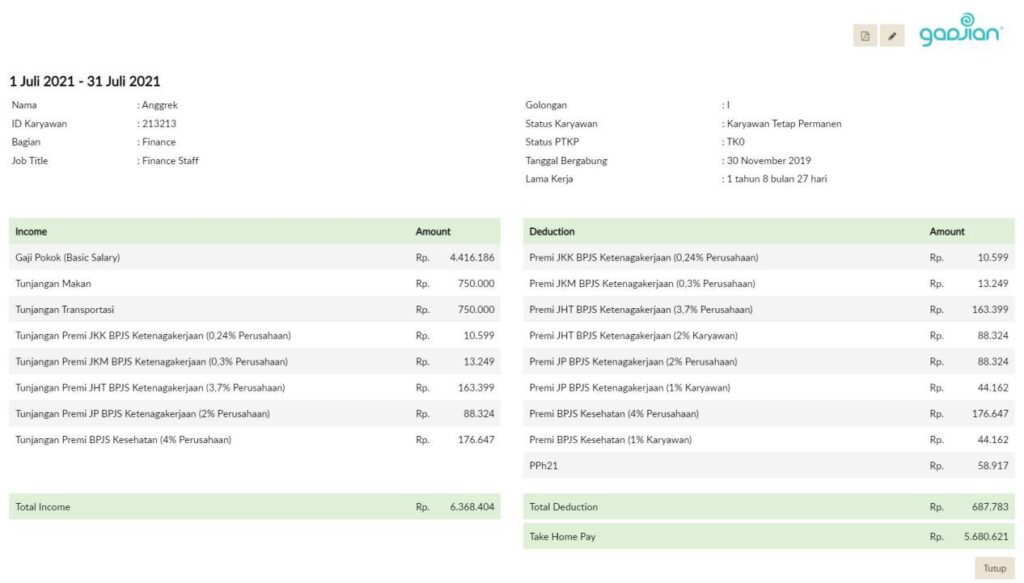

Contoh perhitungan PPh 21 terbaru

Pada periode penggajian Januari 2024, perusahaan membayar gaji Rp12.000.000 untuk tiap karyawan berikut ini:

- Arya, status tidak kawin dan tanpa tanggungan

- Budi, status kawin dengan jumlah tanggungan 1 orang

- Candra, status kawin dengan jumlah tanggungan 3 orang

Berdasarkan daftar tarif PPh 21 2024 di atas, masing-masing karyawan akan dikenai kategori tarif berbeda sesuai status PTKP, sehingga potongan pajak penghasilannya juga berbeda. Berikut ini perhitungannya:

| Karyawan | PTKP | Kategori | Tarif | Potongan PPh 21 |

| Arya | TK/0 | A | 4% | 4% x Rp12.000.000 = Rp480.000 |

| Budi | K/1 | B | 3% | 3% x Rp12.000.000 = Rp360.000 |

| Candra | K/3 | C | 2% | 2% x Rp12.000.000 = Rp240.000 |

Tarif efektif harian

Tarif efektif harian berlaku untuk penerima penghasilan harian, misalnya karyawan lepas harian. Ketentuan tarif PPh 21 harian seperti berikut:

| Penghasilan Bruto Harian | Tarif Pajak |

| Sampai dengan Rp450.000 | 0% |

| Di atas Rp450.000 sampai dengan Rp2.500.000 | 0,5% |

Misalnya, jika karyawan menerima upah sehari Rp500.000, maka dipotong PPh 21 sebesar: 0,5% x Rp500.000 = Rp2.500.

Dampak perubahan tarif PPh 21

Pemotongan PPh 21 bulanan dengan tarif PPh 21 2024 terbaru memang menjadi lebih mudah dan sederhana. Sebab, tarif efektif langsung dikenakan ke penghasilan bruto, sehingga kita tidak perlu lagi menghitung Penghasilan Kena Pajak yang melibatkan banyak komponen pengurang (biaya jabatan, biaya pensiun, iuran pensiun, dan PTKP) serta tidak perlu menggunakan tarif berlapis-lapis.

Namun, perubahan tarif ini akan berdampak pada beberapa hal. Di antaranya yang paling penting bagi HR adalah perubahan skema payroll perusahaan dan pelaporan pemotongan PPh 21 bulanan.

Jika menggunakan perhitungan slip gaji Excel, kamu harus segera melakukan pembetulan rumus hitung PPh 21 agar perhitungan gaji karyawan dan pajaknya di bulan Januari 2024 sesuai aturan baru. Apabila menggunakan software payroll on-premise, kamu perlu melakukan update kalkulator pajaknya atau menghubungi pengembang perangkat lunak tersebut.

Baca Juga: Contoh Slip Gaji di Excel, Word dan Aplikasi Gadjian

Aplikasi PPh 21 & Payroll Berbasis Web dengan Perhitungan Akurat

Nah, jika tak ingin repot, kamu bisa menggunakan Gadjian, aplikasi PPh 21 karyawan yang efisien dan praktis. Sistem payroll berbasis web ini menghitung gaji, tunjangan, lembur, BPJS, THR, bonus, dan menyusun slip gaji online karyawan secara akurat, termasuk hitung PPh 21 otomatis.

Karena menggunakan komputasi cloud, Gadjian lebih unggul dibandingkan software payroll on-premise maupun sistem hitung manual dengan spreadsheet. Pengembang aplikasi Gadjian akan melakukan penyesuaian dan update sistem hitung kalkulator PPh 21 dalam hal terjadi perubahan peraturan perpajakan yang berpengaruh pada perhitungan PPh 21 karyawan.

Gadjian merupakan software as a service (SaaS), sehingga pembaruan sistem aplikasi merupakan tanggung jawab penyedia layanan perangkat lunak. Kamu cukup mendaftar berlangganan Gadjian dan memakai aplikasi HRD ini tanpa perlu memikirkan update dan masalah teknis lainnya.

Meskipun pemerintah mengubah tarif pajak, perhitungan PPh 21 dengan Gadjian untuk semua jenis karyawan (tetap/kontrak/harian) akan tetap akurat dan sesuai ketentuan pemerintah. Begitu juga dengan pelaporan PPh 21 bulanan, data CSV pemotongan pajak karyawan untuk SPT PPh 21 Masa akan otomatis disesuaikan.

Jadi, tak perlu panik dan pusing dengan perubahan aturan pemerintah. Dengan Gadjian, semua pekerjaan payroll, PPh 21, dan administrasi karyawan di perusahaan kamu akan beres.

Sumber

PP No. 58 Tahun 2023 tentang Tarif PPh 21 Orang Pribadi. JDIH Kemenkeu.

UU No. 36 Tahun 2008 tentang Pajak Penghasilan. JDIH Kemenkeu.

UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan. JDIH Kemenkeu.