Pajak Penghasilan Pasal 21 (PPh 21) merupakan jenis pajak yang dikenakan pada semua bentuk penghasilan dari setiap objek pajak sehubungan dengan pekerjaan. Besaran penghasilannya bukan hanya gaji atau honorarium saja, tapi juga termasung tunjangan yang diterima karyawan.

Secara umum, cara menghitung pajaknya adalah tarif PPh 21 dikalikan Dasar Pengenaan Pajak (DPP) PPh 21. Ketentuan batasan DPP PPh 21 untuk Penghasilan Kena Pajak (PKP), penghasilan kumulatif, serta penghasilan bruto dapat Anda lihat dalam Peraturan Direktur Jenderal Pajak PER-32/PJ/2015.1

Baca Artikel Terbaru: Perhitungan Tarif Pajak PPh 21 TER dan Progresif

Sebagai pihak perusahaan yang juga turut berperan dalam memotong dan memungut pajak penghasilan karyawan, Anda perlu memahami mekanisme perhitungan pajak penghasilan sesuai status karyawan maupun bentuk penghasilan mereka yang berbeda-beda.

Pahami penjelasan lengkapnya berikut ini!

Perhitungan Pajak Gaji Karyawan Harian Lepas

Karyawan harian lepas dicirikan oleh jenis pekerjaan yang bersifat tidak tetap, serta waktu dan volume pekerjaan yang berubah-ubah. Karyawan lepas bekerja kurang dari 21 hari dalam sebulan dan dibayar harian.

Baca Juga: Kalkulator PPh 21 Gadjian: Tutorial Hitung Pajak Akurat

Perhitungan PPh 21 pada gaji karyawan harian berbeda dengan karyawan yang digaji bulanan. Berikut ketentuan tarifnya :

- Kondisi 1. Tidak ada pemotongan PPh 21 apabila gaji sehari karyawan tidak melebihi Rp450.000 dan gaji kumulatif sebulan tidak melebihi Rp4.500.000

- Kondisi 2. Apabila penghasilan sehari melebihi Rp450.000 dan gaji kumulatif dalam 1 bulan tidak lebih dari Rp4.500.000, maka berlaku tarif 5% x (Upah-Rp450.000).

- Kondisi 3. Apabila gaji kumulatif sebulan melebihi Rp4.500.000, tetapi tidak melebihi Rp10.200.000, maka berlaku tarif 5% x (upah – PTKP sebenarnya).

- Kondisi 4. Apabila gaji kumulatif sebulan melebihi Rp10.200.000, maka berlaku tarif Pasal 17 x PKP disetahunkan.

PTKP sebenarnya adalah jumlah hari dikalikan PTKP sehari (Rp150.000).

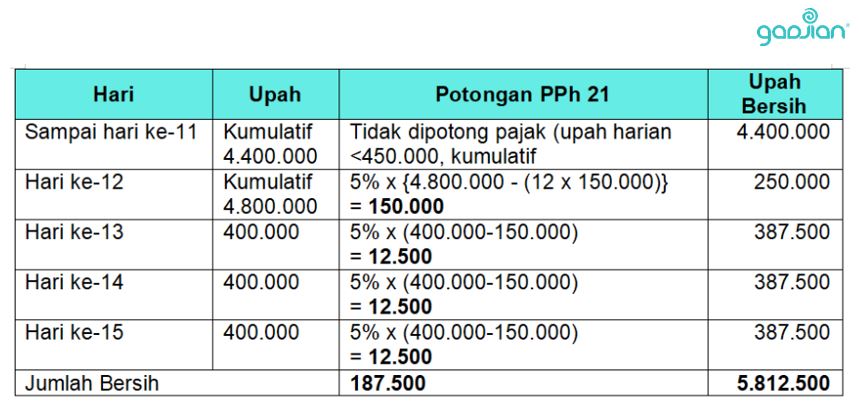

Contoh kasus

Andi berprofesi sebagai fotografer. Dia menerima upah harian Rp400.000 dan bekerja selama 15 hari. Berapa besaran potongan pajaknya?

Rincian upah yang diterima oleh Andi beserta potongan pajaknya disajikan dalam tabel perhitungan PPh 21 berikut:

Upah harian Andi tidak melebihi Rp450.000. Hingga hari ke-11, kumulatif upah Andi yaitu Rp4.400.000 (belum melebihi Rp4.500.000), sehingga Andi tidak dikenakan potongan PPh 21 (kondisi 1) dan tetap menerima upah bersih selama 11 hari tersebut.

Pada hari ke-12, penghasilan Andi mulai dipotong pajak karena kumulatifnya mencapai Rp4.800.000 (kondisi 3).

Pada hari selanjutnya (hari ke-13 sampai ke-15), Andi menerima upah bersih setiap hari masing-masing. DPP-nya adalah upah harian dikurangi PTKP sehari. Jadi, upah bersih yang diterima Andi adalah Rp5.812.500.

Perhitungan Pajak Uang Lembur Karyawan

Dalam dunia perpajakan, uang lembur juga dikenakan potongan PPh 21. Uang lembur yang diterima karyawan tidak tetap setiap bulannya, oleh sebab itu perhitungannya disetahunkan seperti gaji dan tunjangan tetep.

Hal ini sesuai dengan Peraturan Dirjen Pajak PER-16/PJ/20162 tentang Tarif Penghasilan Tidak Kena Pajak (PTKP).

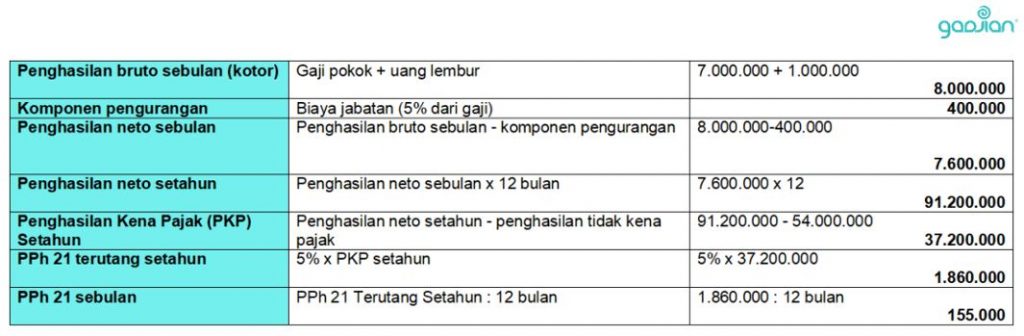

Contoh kasus

Andina merupakan seorang karyawan tetap dengan penghasilan per bulan Rp7 juta. Status Andina belum menikah dan tidak memiliki tanggungan. Pada bulan Desember 2022, imbalan kerja lembur yang diterima Andina adalah Rp1 juta. Selain itu, Andina juga memiliki tunjangan jabatan sebesar Rp300 ribu per bulan.

Maka perhitungan PPh 21 Andina adalah:

Dengan demikian, maka PPh 21 sebulan atas lembur Andina adalah Rp155.000. Perhitungan ini menggunakan tarif UU HPP yang terdapat dalam UU No. 7 Tahun 20213, di mana PKP sampai dengan Rp60.000.000 dikenai tarif 5%, tidak lagi dua tarif (5% dan 15%).

Baca Juga: Cara Menghitung PPh 21 Karyawan Tetap Harian

Perhitungan Pajak THR atau Bonus

THR diberikan dalam jumlah yang tetap setiap tahun, yaitu 1 bulan gaji. Untuk perhitungan pajaknya, THR tidak disetahunkan seperti lembur.

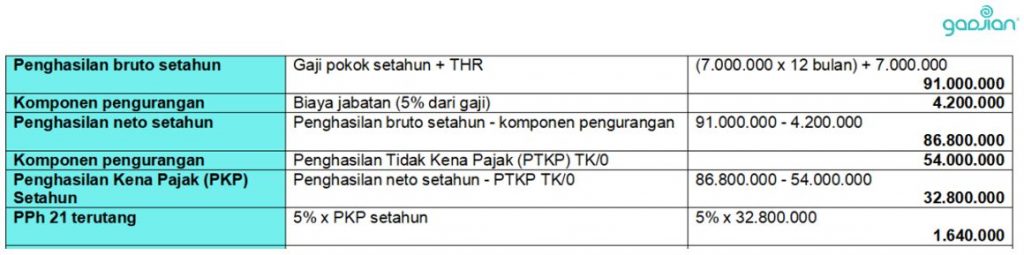

Contoh kasus

Kintan seorang marketing manager menerima gaji pokok sebesar Rp9 juta per bulan. Statusnya belum menikah. Menjelang lebaran Idul Fitri (April 2023) Kintan mendapatkan THR sebesar gaji utuhnya, yaitu Rp9 juta, karena masa kerjanya telah lebih dari 1 tahun.

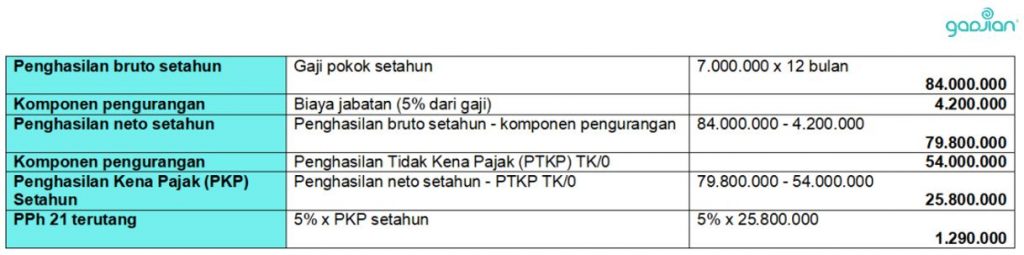

Seperti ini cara menghitung besaran pajak Kintan di Ms. Excel : Hitung dulu PPh 21 Gaji dan THR.

Kemudian, hitung PPh 21 Gaji

Jadi, pajak PPH 21 atas THR adalah selisih dari PPh 21 gaji dan THR dengan PPh 21 gaji.

= Rp1.640.000 – Rp1.290.000

= Rp350.000

Perhitungan PPh 21 WNA atau Karyawan Asing

Karyawan asing dapat dikenai PPh 21 WNA atau PPh 26, tergantung status mereka, apakah termasuk subjek pajak dalam negeri (SPDN) atau subjek pajak luar negeri (SPLN). Karyawan asing yang dikenai PPh 21 adalah kategori SPDN, yaitu mereka yang menerima penghasilan di Indonesia dan memiliki NPWP.

Cara menghitung PPH 21 WNA sama dengan perhitungan PPh 21 pada umumnya. Perhitungan penghasilannya disetahunkan (dikalikan 12 bulan) meskipun baru bekerja pada pertengahan tahun.

Contoh kasus

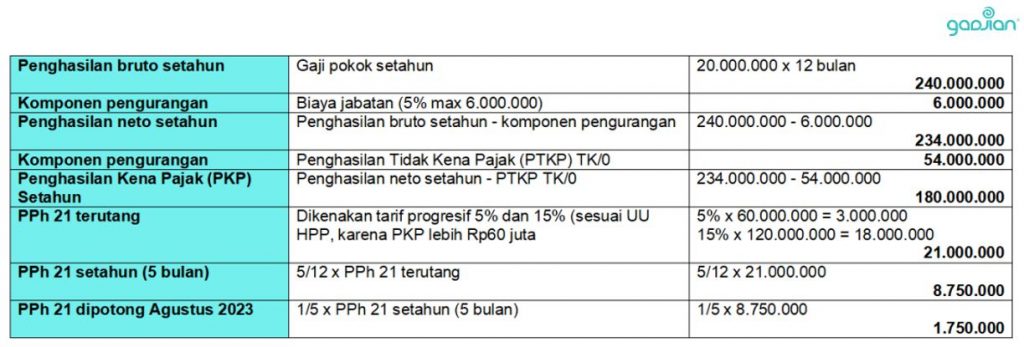

Anthony adalah seorang WNA yang memiliki NPWP dan bekerja di salah satu perusahaan internasional di Jakarta sejak 1 Agustus 2023. Gaji yang dia peroleh setiap bulannya adalah Rp20.000.000. Dia masih lajang dan belum mempunyai tanggungan.

Maka, perhitungan PPh 21 Anthony adalah:

Baca Juga: Contoh Perhitungan Beserta Tarif PPh 21 Tenaga Ahli

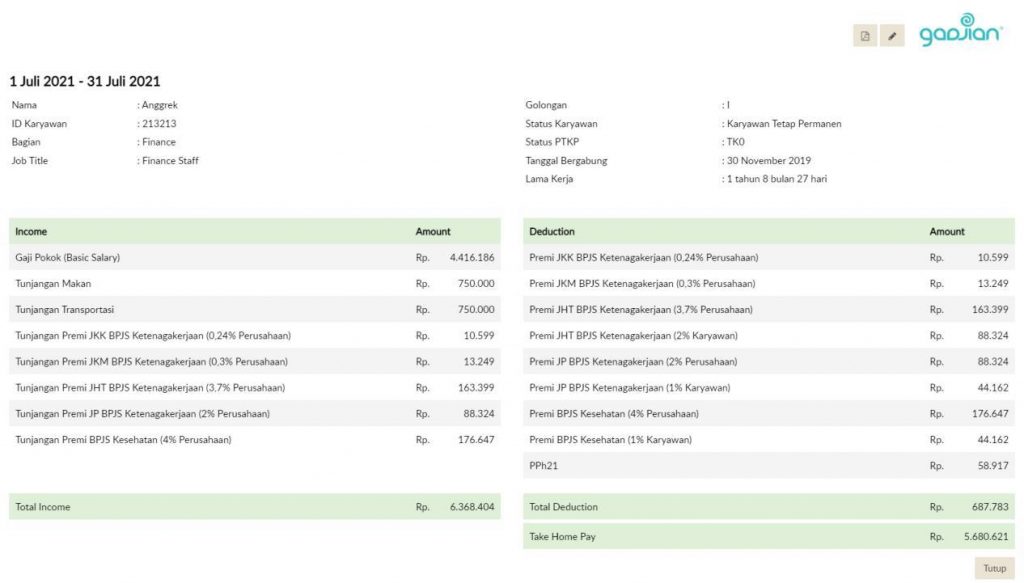

Aplikasi Hitung Otomatis PPh 21 Karyawan

Meski kelihatannya mudah, perhitungan PPh 21 untuk di tahun 2023 secara manual menggunakan Excel sebenarnya cukup merepotkan. Belum lagi aturannya kerap diubah maupun direvisi. Nah, Anda dapat menghitung lebih cepat dan akurat dengan HRIS software Gadjian.

Software payroll berbasis web memiliki fitur hitung PPh 21 online yang andal menghitung otomatis pajak karyawan sesuai status subjek pajak. Jadi, baik karyawan tetap, karyawan tidak tetap, karyawan harian, hingga karyawan asing dapat dihitung pajak penghasilannya secara otomatis.

Kelebihan menggunakan aplikasi Gadjian di antaranya adalah sistem hitung yang selalu diperbarui sesuai aturan perpajakan terbaru, dapat menghitung dengan tiga metode yang diperbolehkan Dirjen Pajak (nett, gross, gross up), serta mudah digunakan oleh semua perusahaan.

Gadjian dapat mengenali karyawan yang memiliki NPWP atau tidak, sehingga besaran PPh 21-nya akan berbeda dan pemotongannya pun juga akan disesuaikan. Dengan Gadjian, Anda bisa menghemat lebih banyak waktu, tenaga, dan biaya kelola administrasi personalia di perusahaan.

Sumber

- Peraturan Dirjen Pajak No. PER-32/PJ/2015 tentang Pedoman Tata Cara Pemotongan, Penyetoran, dan Pelaporan PPh 21 dan/atau PPh 26. JDIH Kemenkeu. ↩︎

- Peraturan Dirjen Pajak No. 16 Tahun 2016 tentang Tata Cara Pemotongan, Penyetoran, dan Pelaporan PPh 21/26. JDIH Kemenkeu. ↩︎

- UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan. JDIH Kemenkeu. ↩︎