Penyederhanaan cara hitung pajak penghasilan PPh Pasal 21 terhadap penghasilan wajib pajak orang pribadi ternyata dapat menimbulkan persoalan baru. Meski lebih ringkas, penggunaan tarif efektif rata-rata (TER) di PP 58 Tahun 20231 berpotensi mengakibatkan lebih bayar pada perhitungan pajak tahunan.

Untuk mengantisipasi ini, pemerintah telah mengeluarkan ketentuan lebih bayar PPh 21 terbaru di dalam Peraturan Menteri Keuangan (PMK) No 168 Tahun 20232 tentang Petunjuk Pelaksanaan Pemotongan Pajak atas Penghasilan Sehubungan dengan Pekerjaan, Jasa, atau Kegiatan Orang Pribadi.

PMK ini memberikan jawaban tentang bagaimana jika terjadi lebih bayar dalam perhitungan PPh 21 karyawan akhir tahun. Namun, sebelum membahas PMK, kita ulas sedikit mengapa perhitungan pajak penghasilan menggunakan peraturan PPh 21 2024 dapat menyebabkan lebih bayar.

PPh 21 lebih bayar

Lebih bayar PPh 21 terjadi apabila jumlah pajak terutang setahun pada perhitungan PPh 21 masa pajak terakhir lebih kecil dari jumlah pajak yang telah dipotong pada masa pajak bulanan. Lebih bayar biasanya terjadi pada pajak PPh 21 karyawan yang berhenti tengah tahun atau sebelum tahun pajak berakhir.

Nah, dalam perhitungan PPh 21 terbaru, lebih bayar juga dapat terjadi di akhir tahun atau masa Desember. Ada beberapa faktor yang dapat menyebabkan lebih bayar PPh 21, antara lain:

Baca Juga: Lengkap, Daftar Tarif PPh 21 2024 Terbaru

1. Penggunaan dua tarif berbeda

Aturan PPh 21 2024 menggunakan tarif efektif untuk menghitung pemotongan PPh 21 bulanan karyawan. Sementara, pada akhir tahun, pemotongan pajak setahun dihitung menggunakan tarif progresif Pasal 17 ayat (1) huruf a UU Pajak Penghasilan.

Seperti kita ketahui, tarif efektif bulanan disusun dalam range (kisaran) penghasilan bruto dan dibedakan berdasarkan status Penghasilan Tidak Kena Pajak (PTKP). Tarif efektif ini tidak sama persis dengan tarif progresif, sehingga terjadi deviasi perhitungan antara pajak bulanan dan pajak tahunan.

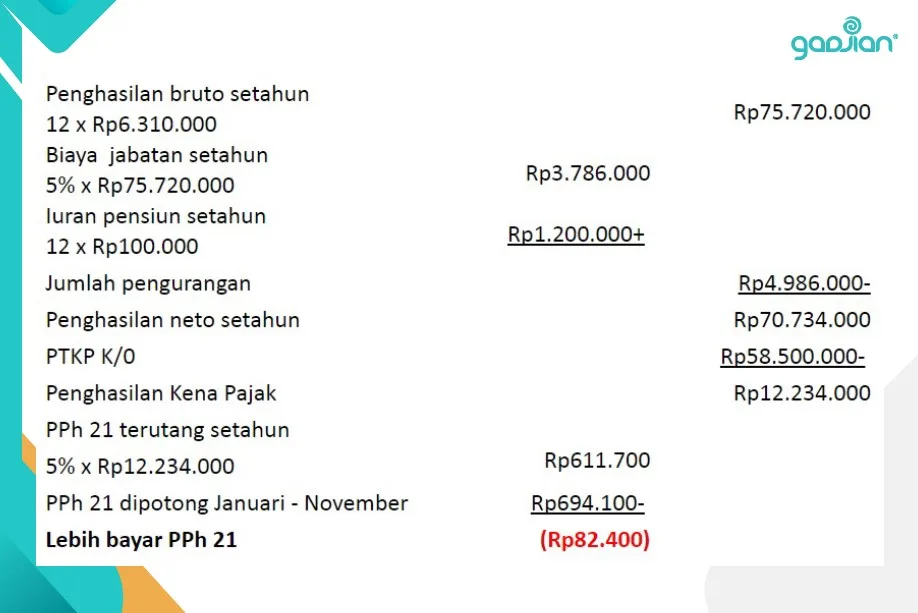

Contohnya berikut ini:

Tarif Kategori A untuk karyawan PTKP K/0: penghasilan bruto di atas Rp6.300.000 sampai dengan Rp6.750.000 dikenai tarif 1%.

Misalnya karyawan menerima penghasilan bruto bulanan Rp6.310.000, maka potongan PPh 21 setiap bulan adalah: 1% x Rp6.310.000 = Rp63.100.

Dari Januari – November, PPh 21 dipotong: 11 x Rp63.100 = Rp694.100.

Perhitungan PPh 21 Desember:

Pada perhitungan pajak masa Desember di atas, terjadi kelebihan potong PPh 21 sebesar Rp82.400, sehingga tidak ada pemotongan PPh 21 bulan Desember atas penghasilan karyawan.

2. Penambahan penghasilan tidak teratur

Pemberian penghasilan tidak teratur seperti tunjangan hari raya keagamaan (THR) dan/atau bonus pada masa pajak selain masa pajak terakhir dapat menyebabkan lebih bayar pada perhitungan PPh 21 masa Desember. Salah satu sebabnya, perhitungan PPh 21 dengan tarif efektif tidak memisahkan jenis penghasilan teratur dan tidak teratur.

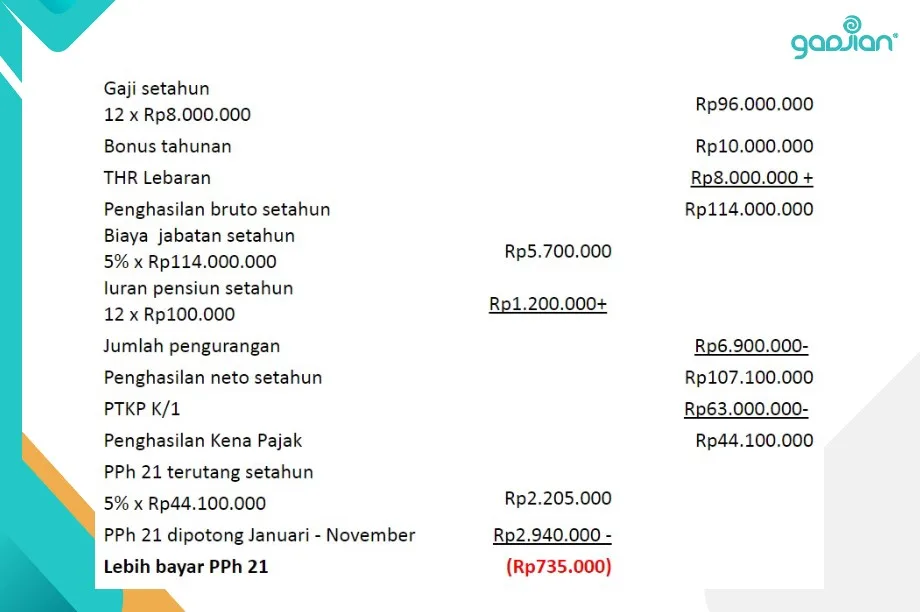

Contohnya seperti berikut:

Karyawan dengan status PTKP K/1 dikenakan tarif Kategori B. Misalnya, karyawan menerima gaji Rp8.000.000, dan bonus tahunan (Januari) Rp10.000.000, dan THR Idulfitri (April) Rp8.000.000.

Perhitungan PPh 21 Desember:

Dengan penambahan penghasilan tidak teratur berupa bonus Rp10.000.000 dan THR Rp8.000.000, perhitungan pajak tahunan Desember menjadi lebih bayar sebesar Rp735.000.

Lalu, bagaimana jika terjadi lebih bayar seperti kasus di atas?

Restitusi dan kompensasi

Ada dua mekanisme yang lazim ditempuh wajib pajak apabila mengalami kelebihan bayar pajak penghasilan, yakni restitusi dan kompensasi. Keduanya merupakan metode penyelesaian berbeda yang diatur dalam peraturan perpajakan.

Baca Juga: Cara Menghitung PPh 21 Karyawan 2024

1. Restitusi

Restitusi pajak adalah permohonan pengembalian kelebihan pajak oleh wajib pajak kepada DJP dalam hal pajak yang dibayarkan lebih besar dari pajak terutang. Restitusi memiliki dasar hukum di UU Ketentuan Umum dan Tata Cara Perpajakan No 6 Tahun 19833, Pasal 17:

- Direktur Jenderal Pajak, setelah melakukan pemeriksaan, menerbitkan Surat Ketetapan Pajak Lebih Bayar apabila jumlah kredit pajak atau jumlah pajak yang dibayar lebih besar daripada pajak yang terutang.

- Berdasarkan permohonan wajib pajak, Direktur Jenderal Pajak, setelah meneliti kebenaran pembayaran pajak, menerbitkan Surat Ketetapan Pajak Lebih Bayar apabila terdapat pembayaran pajak yang seharusnya tidak terutang, yang ketentuannya diatur dengan atau berdasarkan Peraturan Menteri Keuangan.

Sedangkan ketentuan teknis pengajuan restitusi ada di PMK No 244 Tahun 2015 tentang Tata Cara Penghitungan dan Pengembalian Kelebihan Pembayaran Pajak4.

Apabila wajib pajak melaporkan lebih bayar dan mengajukan permohonan pengembalian kelebihan bayar pajak, maka syaratnya wajib pajak harus bersedia diperiksa oleh DJP, termasuk di antaranya kepatuhan wajib pajak, perhitungan pajaknya, serta apakah yang bersangkutan memiliki utang atau tunggakan pajak.

Keputusan pengembalian lebih bayar akan dikeluarkan paling lama 12 bulan apabila setelah melalui pemeriksaan DJP wajib pajak terbukti memiliki kelebihan bayar setelah dikurangi utang pajak. Jadi, wajib pajak diperiksa dulu, baru dikembalikan kelebihan pajaknya.

Khusus untuk wajib pajak dengan kriteria tertentu dan berisiko rendah dapat mengajukan restitusi lebih cepat melalui pengembalian pendahuluan, yang mana ketetapan lebih bayar akan dikeluarkan paling lama 15 hari kerja. Dalam hal ini prosesnya dibalik, kelebihan pajak dikembalikan dulu, baru diikuti pemeriksaan kemudian.

Adapun yang dimaksud wajib pajak dengan kriteria tertentu, berdasarkan PMK No 39 Tahun 2018 tentang Tata Cara Pengembalian Pendahuluan Kelebihan Pembayaran Pajak5, adalah wajib pajak dengan syarat berikut:

- Tepat waktu dalam penyampaian SPT;

- Tidak mempunyai tunggakan pajak;

- Laporan keuangan diaudit oleh akuntan publik atau lembaga pengawasan keuangan pemerintah dengan pendapat wajar tanpa pengecualian 3 tahun berturut-turut;

- Tidak pernah dipidana karena kasus perpajakan dalam 5 tahun terakhir.

2. Kompensasi

Dalam perpajakan, istilah kompensasi lebih bayar PPh 21 merujuk pada pengalihan kelebihan bayar pajak untuk menutupi atau mengurangi utang pajak maupun pajak yang akan terutang pada masa berikutnya. Sederhananya, kelebihan bayar pajak dimasukkan dalam perhitungan pajak berikutnya.

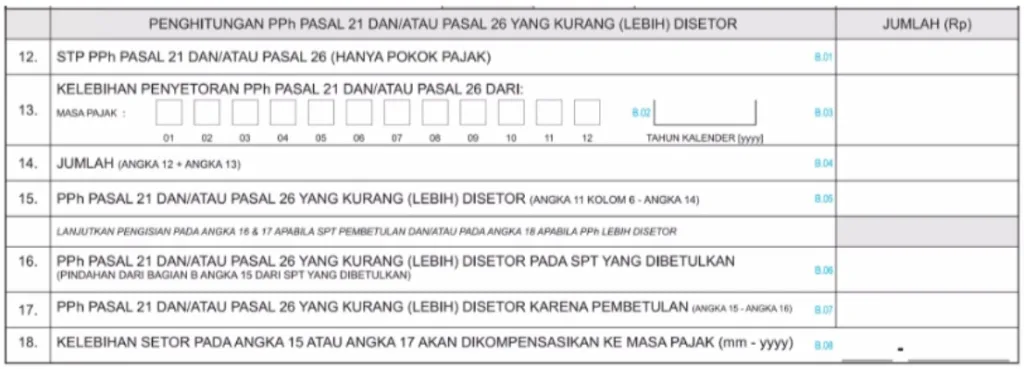

Berbeda dari restitusi yang prosedural dan memakan waktu, mekanisme kompensasi jauh lebih sederhana. Tanpa perlu permohonan ke DJP dan tanpa pemeriksaan pajak, kompensasi lebih bayar cukup dilaporkan melalui SPT Masa PPh 21. Sebab, formulir SPT Masa telah mengakomodasi kelebihan bayar pajak yang dapat diperhitungkan untuk masa pajak berikutnya.

Dalam hal suatu bulan terjadi kelebihan penyetoran pajak atas PPh Pasal 21 dan/atau PPh Pasal 26 yang terutang oleh pemotong PPh Pasal 21 dan/atau PPh Pasal 26, kelebihan penyetoran tersebut dapat diperhitungkan dengan PPh Pasal 21 dan/atau PPh Pasal 26 yang terutang pada bulan berikutnya melalui Surat Pemberitahuan Masa PPh Pasal 21 dan/atau PPh Pasal 26. (Peraturan Dirjen Pajak No 16 Tahun 2016 6Pasal 22 ayat 7)

Aturan terbaru di PMK No 168 Tahun 2023

Perlu diketahui bahwa PMK No 168 Tahun 2023 merupakan peraturan pelaksanaan dari PP No 58 Tahun 2023, dan dikeluarkan 2 hari setelah PP tarif efektif tersebut diterbitkan. Karena itu, aturan di dalamnya menjelaskan teknis penghitungan dan pemotongan PPh 21 wajib pajak orang pribadi.

PMK tersebut menjelaskan apa yang harus dilakukan pengusaha atau pemberi kerja apabila mengalami lebih bayar atau lebih potong PPh 21 karyawannya, yakni:

1. Pemberi kerja wajib mengembalikan kelebihan potong PPh 21 kepada karyawan bersangkutan serta memberikan bukti potong.

Dalam hal jumlah PPh Pasal 21 yang telah dipotong pada masa pajak selain masa pajak terakhir dalam tahun pajak yang bersangkutan lebih besar daripada PPh Pasal 21 yang terutang selama 1 tahun pajak atau bagian tahun pajak, kelebihan PPh Pasal 21 yang telah dipotong tersebut wajib dikembalikan oleh pemotong pajak kepada pegawai tetap dan pensiunan yang bersangkutan beserta dengan pemberian bukti pemotongan PPh Pasal 21, paling lambat akhir bulan berikutnya setelah masa pajak terakhir (Pasal 21 ayat 1).

Penerima penghasilan mempunyai hak untuk menerima pengembalian kelebihan PPh Pasal 21 yang telah dipotong sebagaimana dimaksud dalam Pasal 21 ayat (1) kecuali atas PPh Pasal 21 yang ditanggung pemerintah (Pasal 22 ayat 2).

Mengutip portal berita perpajakan DDTTNews, Penyuluh Ahli Madya DJP Dian Anggraeni menjelaskan bahwa pemberi kerja wajib mengembalikan lebih bayar setelah penghitungan PPh 21 menggunakan tarif Pasal 17 UU PPh pada masa pajak Desember.

Ia mencontohkan, misalnya pada perhitungan PPh 21 Desember, pajak pegawai terutang Rp10 juta, namun yang sudah dipotong Rp12 juta, maka pemberi kerja wajib mengembalikan Rp2 juta ke pegawai bersangkutan.

Apabila masa pajak terakhir adalah Desember 2024, maka kelebihan pembayaran PPh 21 harus dikembalikan paling lambat akhir Januari 2025.

2. Atas kelebihan penyetoran PPh 21, pemberi kerja sebagai pemotong pajak dapat memperhitungkannya dengan PPh 21 terutang bulan berikutnya.

Dalam hal pada suatu masa pajak terjadi kelebihan penyetoran pajak yang terutang oleh pemotong pajak, kelebihan penyetoran tersebut dapat diperhitungkan dengan PPh Pasal 21 dan/atau PPh Pasal 26 sehubungan dengan pekerjaan, jasa, atau kegiatan yang terutang pada bulan berikutnya melalui Surat Pemberitahuan Masa (Pasal 21 ayat 3).

Dalam hal terdapat kelebihan penyetoran pajak pada pembetulan Surat Pemberitahuan Masa, kelebihan penyetoran tersebut dapat diperhitungkan dengan PPh Pasal 21 dan/atau PPh Pasal 26 sehubungan dengan pekerjaan, jasa, atau kegiatan yang terutang pada bulan-bulan berikutnya, tanpa harus berurutan (Pasal 21 ayat 4).

Jadi, mengacu pada PMK 168 Tahun 2023 mekanisme penyelesaian lebih bayar PPh 21 terbaru tarif efektif adalah kompensasi. Perusahaan mengembalikan kelebihan potong kepada karyawan, sedangkan kelebihan pajak yang telah disetor digunakan perusahaan sebagai kompensasi PPh yang akan terutang masa berikutnya.

Meski demikian, restitusi PPh 21 tetap merupakan hak wajib pajak dan bisa dilakukan oleh perusahaan meski cara ini tidak efisien, kecuali jika badan usaha hendak berhenti beroperasi dan tidak akan ada pajak terutang ke depannya.

Baca Juga: Contoh Slip Gaji Perusahaan Kontraktor

Hitung pajak karyawan otomatis

Perhitungan PPh 21 karyawan selalu menjadi bagian rumit dari payroll. Meski penggunaan tarif efektif memudahkan proses hitung PPh 21 karyawan bulanan, tetapi di bagian lainnya justru dapat menambah pekerjaan HR/Finance di perusahaan seperti pembetulan SPT Masa PPh 21.

Untuk perhitungan PPh 21 yang lebih efisien, kamu bisa menggunakan Gadjian, aplikasi hitung pajak otomatis sekaligus payroll online berbasis web yang memiliki banyak fitur. Salah satu fitur andalan Gadjian adalah kalkulator PPh 21 2024, yang merupakan pemutakhiran dan penyesuaian sistem hitung cloud terhadap peraturan tarif pajak 2024.

Kamu tidak perlu pusing menggunakan daftar 125 tarif efektif dan menerapkan yang tepat sesuai dengan status perkawinan, jumlah tanggungan, dan penghasilan bruto. Dengan Gadjian, kamu cukup memasukkan data karyawan tersebut di aplikasi, maka kalkulator pajak akan menghitung PPh 21 bulanan menggunakan tarif yang sesuai dengan ketentuan PP No 58 Tahun 2023.

Selain itu, pajak tahunan atau masa Desember juga akan terhitung otomatis menggunakan perhitungan lama dengan tarif progresif. Gadjian dapat menghitung pajak karyawan tetap, karyawan tidak tetap, karyawan harian, tenaga ahli bukan pegawai, dan pekerja lepas.

Dengan satu aplikasi, kamu bisa menghitung komponen slip gaji karyawan, seperti gaji, tunjangan, lembur, THR, BPJS, sekaligus potongan PPh 21/26 secara akurat, tanpa rumus Excel.

Pelaporan pemotongan pajak karyawan, pembetulan SPT Masa PPh 21, pembuatan bukti potong pajak karyawan juga lebih mudah dan praktis menggunakan Gadjian. File CSV untuk pelaporan SPT Masa dan form 1721 A1 untuk pegawai tetap perusahaan tersedia di aplikasi ini.

Sumber

- PP No. 58 Tahun 2023 tentang Tarif PPh 21 Orang Pribadi. JDIH Kemenkeu. ↩︎

- PMK No. 168 Tahun 2023 tentang Petunjuk Pemotongan PPh 21 OP. JDIH Kemenkeu. ↩︎

- UU No. 6 Tahun 1983 tentang Ketentuan Umum dan Tata Cara Perpajakan. JDIH Kemenkeu. ↩︎

- PMK No. 244 Tahun 2015 tentang Tata Cara Penghitungan dan Pengembalian Kelebihan Pembayaran Pajak. JDIH Kemenkeu. ↩︎

- PMK No 39 Tahun 2018 tentang Tata Cara Pengembalian Pendahuluan Kelebihan Pembayaran Pajak. JDIH Kemenkeu. ↩︎

- Peraturan Dirjen Pajak No. 16 Tahun 2016 tentang Tata Cara Pemotongan, Penyetoran, dan Pelaporan PPh 21/26. JDIH Kemenkeu. ↩︎