Di tahun baru, sebagian HR mungkin sibuk melakukan penyesuaian skema payroll perusahaan sebagai dampak berlakunya Peraturan Pemerintah No 58 Tahun 20231. Berdasarkan aturan baru tentang tarif pajak penghasilan wajib pajak orang pribadi itu, PPh 21 karyawan 2025 dihitung menggunakan dua tarif, yaitu tarif baru dan tarif lama.

Kabar baiknya, penggunaan cara hitung PPh 21 terbaru ini tidaklah serumit cara hitung PPh 21 sebelumnya. Sebab, ketentuan tarif PPh 21 2025 dibuat untuk menyederhanakan penghitungan dan pemotongan pajak penghasilan bulanan.

Dua tarif dalam satu tahun pajak

Ketentuan penggunaan dua tarif pajak penghasilan diatur dalam Pasal 2 PP 58/2023 berikut ini:

Tarif pemotongan Pajak Penghasilan Pasal 21 terdiri atas:

- tarif berdasarkan Pasal 17 ayat (1) huruf a UU Pajak Penghasilan; dan

- tarif efektif pemotongan Pajak Penghasilan Pasal 21.

Tarif Pasal 17 ayat (1) huruf a UU Pajak Penghasilan2 (dan perubahannya di UU HPP yang berlaku sejak 2022) adalah tarif progresif bertingkat berdasarkan Penghasilan Kena Pajak, yaitu:

| Lapisan Penghasilan Kena Pajak | Tarif |

| Sampai dengan Rp60.000.000 | 5% |

| Di atas Rp60.000.000 sampai dengan Rp250.000.000 | 15% |

| Di atas Rp250.000.000 sampai dengan Rp500.000.000 | 25% |

| Di atas Rp500.000.000 sampai dengan Rp5.000.000.000 | 30% |

| Di atas Rp5.000.000.000 | 35% |

Sesuai ketentuan PP, tarif UU HPP3 hanya dipakai untuk menghitung PPh 21 akhir tahun atau bulan Desember.

Sedangkan, tarif baru PP 58/2023 atau juga disebut tarif efektif rata-rata (TER) dikelompokkan ke dalam tiga kategori berdasarkan status PTKP karyawan, yaitu:

- Kategori A: 44 tarif untuk TK/0, TK/1, dan K/0

- Kategori B: 40 tarif untuk TK/2, TK/3, K/1, dan K/2

- Kategori C: 41 tarif untuk K/3

Lihat daftar lengkap tarif PPh 21 untuk setiap kategori sesuai besaran penghasilan bruto.

Dalam satu tahun pajak, tarif ini berlaku untuk perhitungan pajak karyawan bulanan atau PPh 21 masa pajak Januari sampai dengan November.

Baca Juga: Lengkap, Daftar Tarif PPh 21 Terbaru

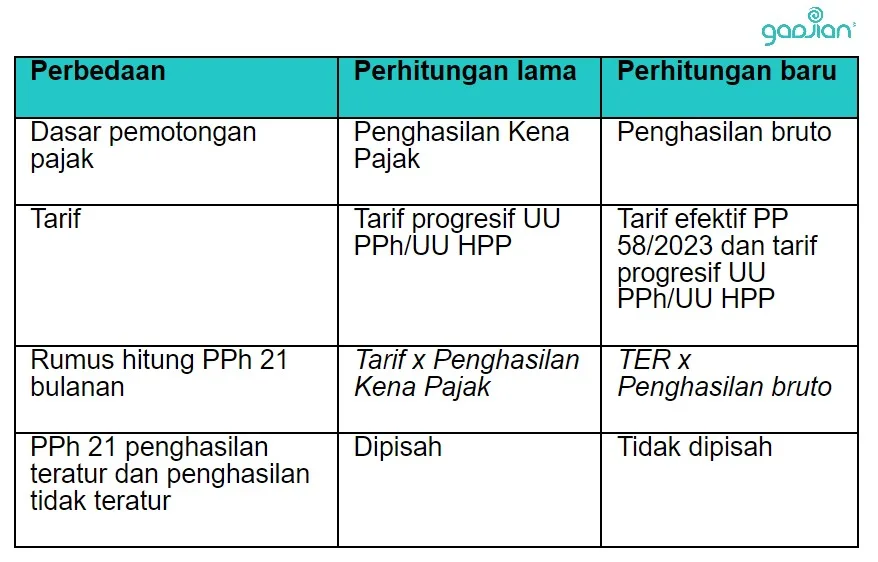

Perbedaan perhitungan PPh 21 lama dan PPh 21 baru

PP 58/2023 memperkenalkan rumus hitung PPh 21 sederhana dan singkat, yaitu tarif efektif rata-rata (TER) dikalikan penghasilan bruto. Dengan kata lain, dasar pemotongan pajak bulanan adalah jumlah penghasilan bruto dalam sebulan. Nah, kita bisa langsung menghitung potongan pajak PPh 21 karyawan 2025 tanpa harus menghitung Penghasilan Kena Pajak.

PPh 21 = TER x penghasilan bruto sebulan

Berikut ini perbedaan hitung PPh 21 HPP dan PPh 21 PP 58:

Selanjutnya, kita akan membahas cara menghitung pajak karyawan terbaru dengan contoh, sekaligus dibandingkan dengan cara hitung lama.

Perhitungan PPh 21 2025 penghasilan teratur

Mari kita hitung PPh 21 pada contoh kasus berikut ini:

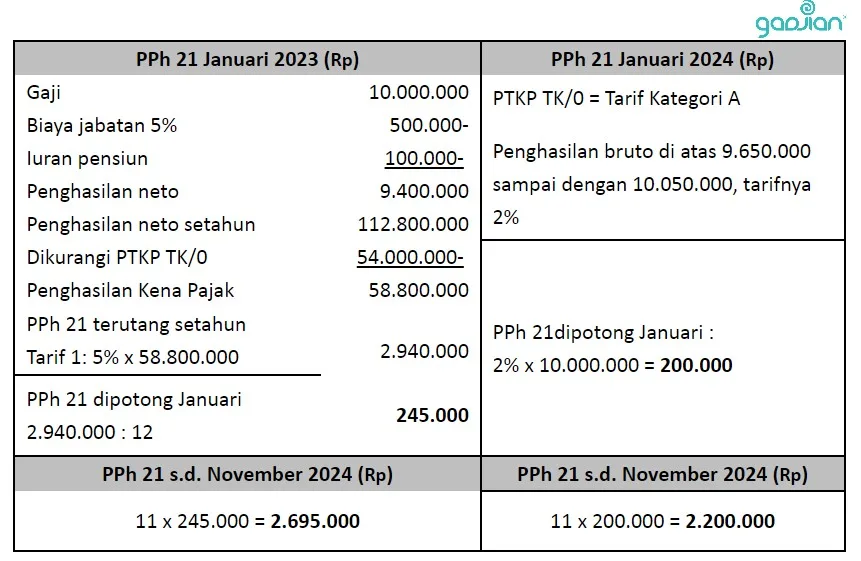

Sarah bekerja di sebuah perusahaan startup dan menerima gaji Rp10.000.000 sebulan. Setiap bulan, ia membayar iuran pensiun Rp100.000. Status Sarah adalah tidak kawin dan tanpa tanggungan (TK/0).

Kita akan menghitung PPh 21 Sarah pada tahun pajak 2023 dengan tarif UU PPh (kolom kiri) dan tahun pajak 2025 dengan tarif PP 58/2023 (kolom kanan).

1. PPh 21 masa Januari s.d. November

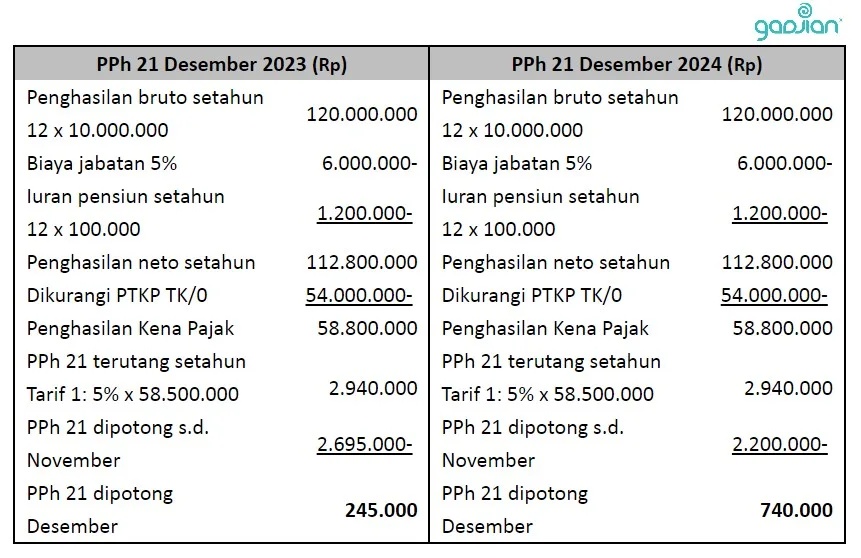

2. PPh 21 masa pajak terakhir (Desember)

Dari contoh di atas, PPh 21 bulanan 2025 lebih kecil dibanding PPh 21 bulanan 2023. Namun, potongan PPh 21 akhir masa pajak Desember 2025 menjadi lebih besar dibanding PPh 21 Desember 2023.

Perhitungan PPh 21 penghasilan teratur dan tidak teratur

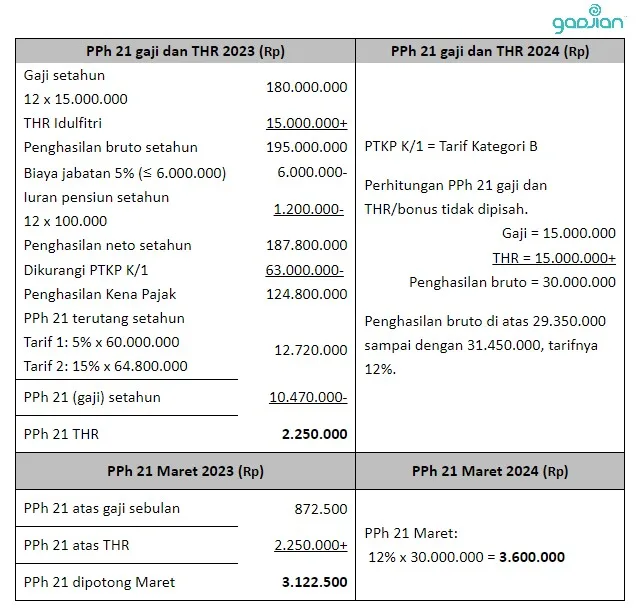

Berikutnya, kita akan menghitung PPh 21 dengan tambahan penghasilan tidak teratur berupa THR yang dibayarkan setahun sekali. Berikut ini contohnya:

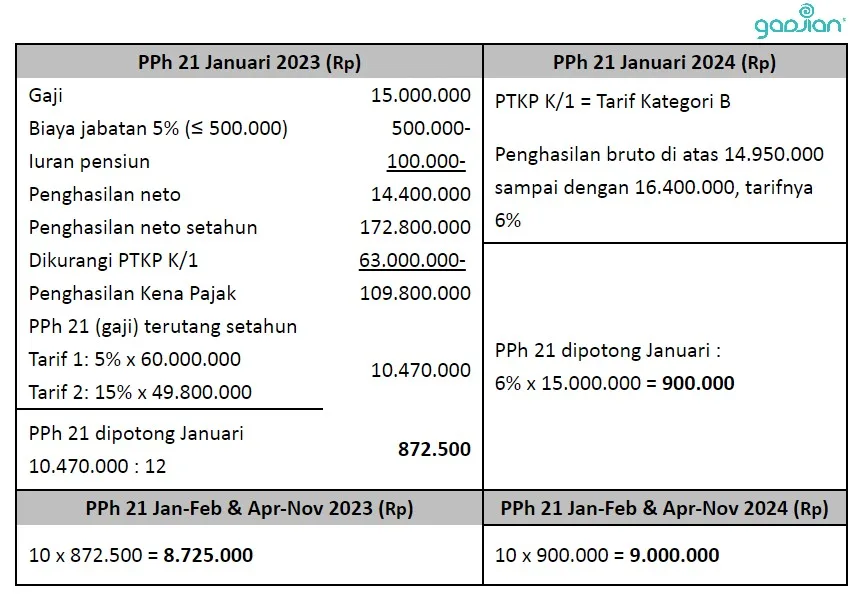

Amar bekerja sebagai karyawan tetap di sebuah perusahaan pengembang software cloud dengan gaji sebulan Rp15.000.000. Status PTKP Amar adalah kawin dengan jumlah tanggungan 1 orang (K/1). Setiap bulan ia membayar iuran pensiun sebesar Rp100.000. Pada bulan Maret, ia menerima pembayaran THR sebesar 1 kali gaji.

1. PPh 21 penghasilan teratur (Januari s.d. Februari dan April s.d. November)

2. PPh 21 penghasilan teratur dan tidak teratur (Maret)

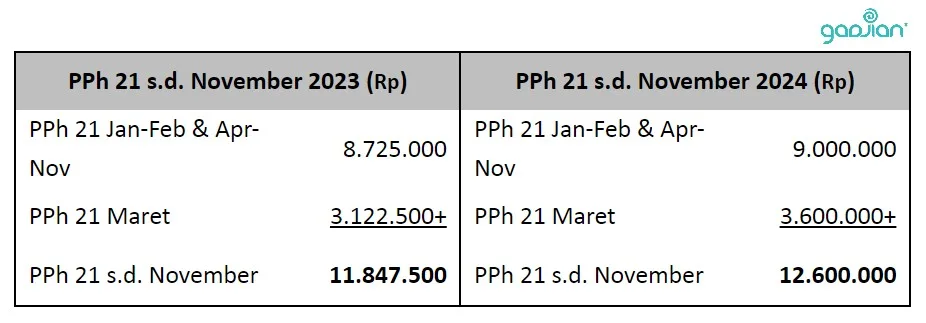

3. PPh 21 telah dipotong sampai November

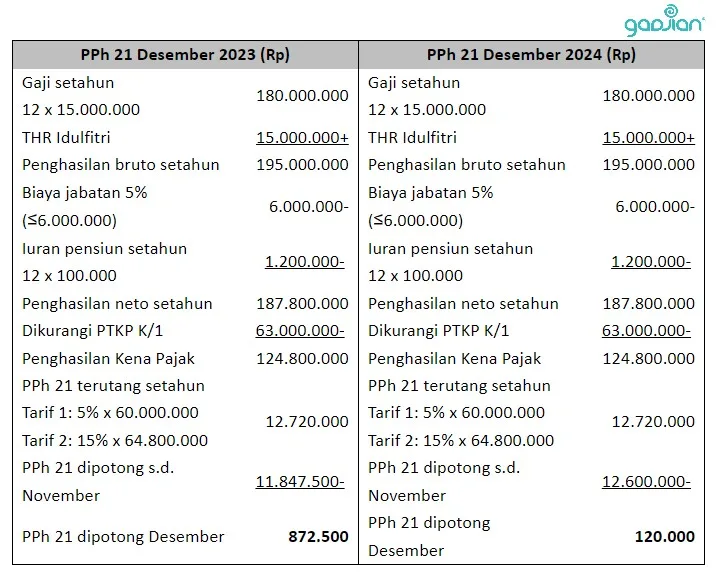

4. PPh 21 masa pajak terakhir (Desember)

Pada contoh di atas, PPh 21 bulanan 2025 lebih besar dibandingkan PPh 21 bulanan 2023. Namun, potongan PPh 21 akhir masa pajak Desember 2025 menjadi lebih kecil dibanding PPh 21 Desember 2023.

Dari dua kasus tersebut, dapat diketahui bahwa perhitungan PPh 21 terbaru tidak mengubah beban pajak tahunan menjadi lebih kecil atau lebih besar. Artinya, dengan cara hitung baru atau lama, jumlah pajak terutang setahun karyawan tetap sama. Perbedaannya hanya pada nilai potongan PPh 21 bulanan, bisa lebih kecil atau lebih besar dari sebelumnya.

Baca Juga: Contoh & Komponen Slip Gaji Perusahaan Manufaktur

Aplikasi penghitung PPh 21 otomatis

Perubahan peraturan perpajakan, seperti tarif pajak dan PTKP, akan memengaruhi perhitungan PPh 21 dalam penggajian karyawan. Seperti contoh di atas, penerapan tarif pajak 2025 mengubah besaran potongan PPh 21 bulanan.

Karena itu, HR mesti memperbarui perhitungan payroll agar pemotongan PPh 21 karyawan 2025 di slip gaji sesuai ketentuan terbaru. Contohnya adalah mengubah rumus PPh 21 Excel untuk slip gaji bulanan, dari rumus perkalian tarif progresif berlapis terhadap Penghasilan Kena Pajak menjadi rumus perkalian tarif efektif terhadap penghasilan bruto.

Mengingat tarif efektif (TER) cukup banyak, yang terdiri atas 125 tarif dalam 3 kategori, dan berkisar dari 0% sampai dengan 34%, kamu perlu memastikan agar tidak salah memasukkan tarif menurut status PTKP dan besaran gaji bruto karyawan.

Untuk HR yang sering dibuat pusing dengan perubahan aturan pemerintah, ada solusi paling efisien, yakni menggunakan aplikasi payroll online terbaik Gadjian. Dengan menggunakan sistem penggajian berbasis web ini, kamu tidak perlu repot mengubah skema perhitungan payroll dan pajak PPh 21.

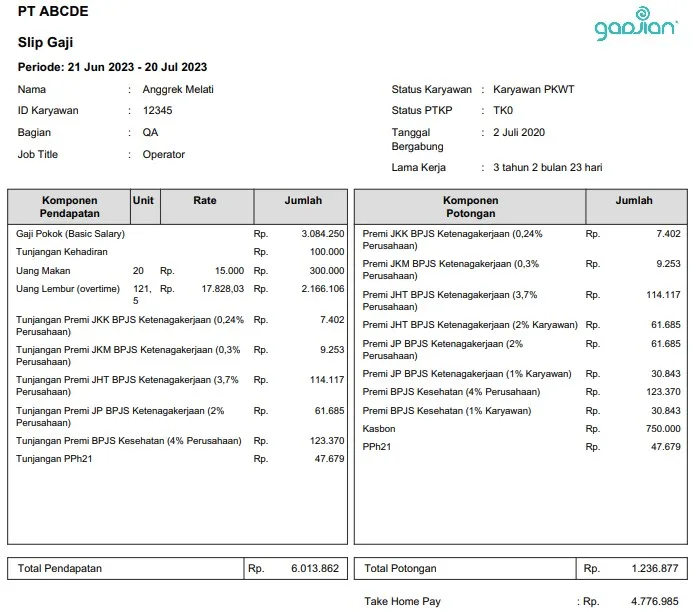

Gadjian memiliki kalkulator PPh 21 otomatis yang dapat menghitung pajak penghasilan karyawan tetap, karyawan kontrak, karyawan lepas, maupun tenaga ahli dengan metode gross dan gross up. Perhitungan PPh 21 Gadjian akan langsung muncul di slip gaji online karyawan, sehingga cukup dengan satu aplikasi ini, kamu bisa menghitung gaji karyawan beserta potongan pajaknya.

Selain hitung pajak atas gaji bulanan, fitur PPh 21 Gadjian juga bisa menghitung pajak atas penghasilan tidak teratur yang diperoleh karyawan sekali setahun atau tidak secara periodik, seperti THR dan bonus tahunan.

Peraturan pajak berubah? Tidak masalah. Gadjian dapat melakukan pembetulan perhitungan pajak, dan kalkulator pajak online akan disesuaikan dengan ketentuan hitung PPh 21 terbaru. Jadi, perhitungan pajak karyawan di perusahaan kamu akan tetap akurat, serta hemat waktu dan biaya.

Sumber