Keberhasilan perusahaan tidak terlepas dari hasil kerja keras karyawan. Salah satu bentuk apresiasi yang dapat perusahaan berikan kepada karyawan adalah bonus.

Bonus atas karyawan terbagi atas beberapa jenis, di antaranya Bonus Retensi, Bonus Tahunan, Bonus Akhir Tahun, dan Tantiem. Pemberian bonus diharapkan memotivasi karyawan dalam bekerja dan mencari keuntungan yang menunjang keberhasilan perusahaan.

Selain gaji pokok, ternyata bonus juga akan dikenakan pajak. Oleh sebab itu, perusahaan yang membayar bonus wajib menghitung dan memotong PPh 21 atas bonus karyawan sesuai ketentuan perpajakan.

Aturan Terbaru: Perhitungan PPh 21 THR dan Bonus 2024 dengan Tarif Efektif

Ketentuan PPh 21 Bonus Karyawan

Bonus karyawan merupakan penghasilan pegawai tetap yang bersifat tidak teratur, yang diterima sekali dalam setahun atau periode lainnya. Hal ini tertulis dalam Pasal 1 Ayat 16 Peraturan Direktur Jenderal Pajak Nomor PER-16/PJ/2016.

Pembayaran bonus karyawan sifatnya tidak wajib. Namun, apabila dari awal sudah dicantumkan dalam Perjanjian Kerja, maka perusahaan yang tidak memberikannya kepada karyawan dianggap melanggar hukum.

Merujuk pada lampiran PER-16/PJ/2016, berikut ketentuan perhitungan PPh Pasal 21 atas bonus karyawan :

- Pajak bonus karyawan dihitung atas penghasilan teratur yang disetahunkan ditambah dengan penghasilan tidak teratur.

- Pajak bonus karyawan dihitung atas penghasilan teratur yang disetahunkan tanpa penghasilan tidak teratur (tantiem, jasa produksi, dan sebagainya).

- Selisih antara perhitungan pajak bonus pada poin a dan b adalah PPh 21 atas penghasilan tidak teratur.

Baca Juga: Perhitungan Bonus Tahunan Karyawan yang Tepat

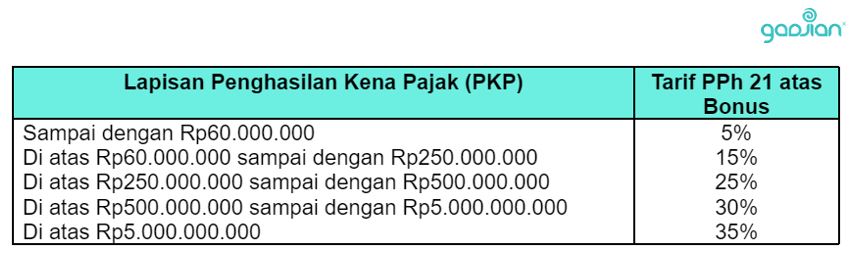

Tarif PPh 21 Bonus

Besaran tarif PPh 21 atas bonus mengacu pada tarif progresif pajak penghasilan dalam UU HPP No. 7 Tahun 2021 (Undang-Undang Harmonisasi Perpajakan), yaitu :

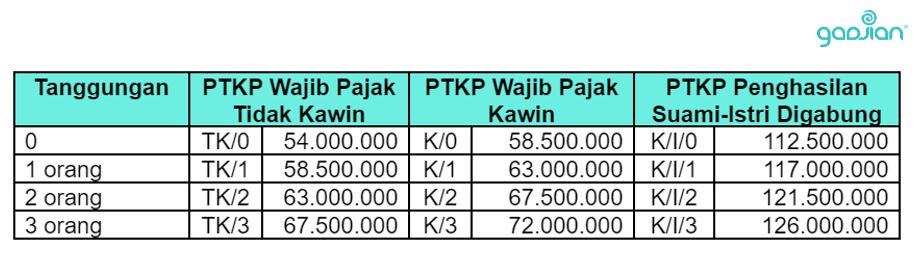

Sebelum menghitung pajak atas bonus karyawan, mari lihat dulu ketentuan penghasilan tidak kena pajak (PTKP) berikut :

Contoh Perhitungan Pajak Bonus Karyawan

Apabila kamu mempertimbangkan untuk memberikan bonus kepada karyawan, maka wajib mengetahui bagaimana perhitungan PPh 21 bonus yang akan diilustrasikan pada contoh-contoh berikut ini.

Karyawan yang belum menikah

Laura (belum menikah) merupakan karyawan tetap di sebuah perusahaan dengan gaji per bulan Rp8.000.000. Dia bekerja sebagai staf marketing dan memperoleh bonus tahunan penjualan sebesar Rp10.000.000.

Berapa pajak terutang atas bonus yang diterima Laura?

Baca Juga: 6 Jenis Bonus Karyawan Swasta yang Diberikan Perusahaan

Nah, langkah pertama yang kamu lakukan adalah hitung terlebih dahulu pajak untuk seluruh penghasilan Laura, termasuk bonusnya.

|

Gaji setahun (12 x 8.000.000) |

Rp |

96.000.000 |

|

Bonus |

Rp |

10.000.000 |

|

Penghasilan Bruto Setahun |

Rp |

106.000.000 |

|

Pengurang |

||

|

Biaya Jabatan Setahun |

Rp |

5.300.000 |

|

Penghasilan Neto Setahun |

Rp |

100.700.000 |

|

PTKP (TK/0) |

||

|

Untuk WP Sendiri |

Rp |

54.000.000 |

|

Penghasilan Kena Pajak Setahun |

Rp |

46.700.000 |

|

PPh Pasal 21 Terutang |

||

|

(5% x 46.700.000) |

Rp |

2.335.000 |

Selanjutnya, hitunglah besaran PPh 21 terutang atas penghasilan teratur saja (tanpa bonus).

|

Gaji setahun (12 x 8.000.000) |

Rp |

96.000.000 |

|

Penghasilan Bruto Setahun |

Rp |

96.000.000 |

|

Pengurang |

||

|

Biaya Jabatan Setahun |

Rp |

4.800.000 |

|

Penghasilan Neto Setahun |

Rp |

91.200.000 |

|

PTKP (TK/0) |

||

|

Untuk WP Sendiri |

Rp |

54.000.000 |

|

Penghasilan Kena Pajak Setahun |

Rp |

37.200.000 |

|

PPh Pasal 21 Terutang |

||

|

(5% x 37.200.000) |

Rp |

1.860.000 |

PPh 21 atas bonus yang akan diterima oleh karyawan diperoleh dari selisih pajak total (termasuk bonus) dengan pajak total (tanpa bonus). Berdasarkan perhitungan yang sudah dilakukan, maka pajak bonus yang diterima oleh Laura adalah Rp2.335.000 – Rp1.860.000 = Rp475.000.

Karyawan yang sudah menikah dan memiliki anak

Rahmat bekerja di sebuah startup dengan memperoleh gaji sebesar Rp6.000.000 sebulan. Dia sudah menikah (istri tidak bekerja) dan memiliki seorang anak. Pada akhir tahun 2022, Rahmat mendapatkan bonus dari kantornya sebesar Rp2.000.000. Dia rutin membayar iuran pensiun sebesar Rp100.000 setiap bulan.

Berapakah besaran pajak terutang atas bonus yang diterima oleh Rahmat?

Baca Juga: Akurat! Hitung Pajak Penghasilan Karyawan di Gadjian

Berikut pajak untuk seluruh penghasilan Rahmat, termasuk bonusnya.

|

Gaji setahun (12 x 6.000.000) |

Rp |

72.000.000 |

||

|

Bonus |

Rp |

2.000.000 |

||

|

Penghasilan Bruto Setahun |

Rp |

74.000.000 |

||

|

Pengurang |

||||

|

Biaya Jabatan Setahun |

Rp |

3.700.000 |

||

|

Iuran Pensiun Setahun (12 x 100.000) |

Rp |

1.200.000 |

||

|

Rp |

4.900.000 |

|||

|

Penghasilan Neto Setahun |

Rp |

69.100.000 |

||

|

PTKP (K/1) |

||||

|

Untuk WP Kawin |

Rp |

63.000.000 |

||

|

Penghasilan Kena Pajak Setahun |

Rp |

6.100.000 |

||

|

PPh Pasal 21 Terutang |

||||

|

(5% x 6.100.000) |

Rp |

305.000 |

Selanjutnya, hitunglah besaran PPh 21 terutang atas penghasilan teratur saja (tanpa bonus).

|

Gaji setahun (12 x 6.000.000) |

Rp |

72.000.000 |

||

|

Penghasilan Bruto Setahun |

Rp |

72.000.000 |

||

|

Pengurang |

||||

|

Biaya Jabatan Setahun |

Rp |

3.600.000 |

||

|

Iuran Pensiun Setahun (12 x 100.000) |

Rp |

1.200.000 |

||

|

Rp |

4.800.000 |

|||

|

Penghasilan Neto Setahun |

Rp |

67.200.000 |

||

|

PTKP (K/1) |

||||

|

Untuk WP Kawin |

Rp |

63.000.000 |

||

|

Penghasilan Kena Pajak Setahun |

Rp |

4.200.000 |

||

|

PPh Pasal 21 Terutang |

||||

|

(5% x 4.200.000) |

Rp |

210.000 |

Berdasarkan perhitungan yang sudah dilakukan, maka pajak bonus yang diterima oleh Rahmat adalah Rp305.000 – Rp210.000 = Rp95.000

Hitung Pajak Bonus Karyawan Lebih Mudah dengan Gadjian

Ilustrasi perhitungan pajak bonus di atas baru sebatas gambaran umum. Perhitungan pajak bonus yang dilakukan HR perusahaan secara manual bisa saja salah. Namun, kesalahan penghitungan ini tidak akan terjadi apabila kamu menggunakan aplikasi payroll Indonesia terbaik seperti Gadjian.

Gadjian merupakan aplikasi HRIS online yang membantu perusahaanmu menghitung dan membayar gaji karyawan, termasuk melakukan perhitungan pajak penghasilannya. Gadjian dilengkapi kalkulator perhitungan pajak bonus, jadi besaran PPh 21 akan dihitung otomatis dengan hasil yang akurat.

Kamu juga berkesempatan untuk beralih ke slip gaji online. Selain karena lebih efisien, slip gaji online Gadjian adalah sangat membantu dalam membuat, mengirim dan memeriksa slip gaji dari mana saja dan kapan saja. Setiap komponen upah dapat dihitung sekaligus.

Gadjian menyederhanakan urusan perhitungan perpajakan perusahaanmu tanpa repot, praktis dan aman, sehingga bisa menjadi pilihan terbaikmu.

Sumber

Peraturan Dirjen Pajak No. 16 Tahun 2016 tentang Tata Cara Pemotongan, Penyetoran, dan Pelaporan PPh 21/26. JDIH Kemenkeu.

UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan. JDIH Kemenkeu.