Undang-Undang Harmonisasi Peraturan Perpajakan (UU HPP) No 7 Tahun 2021 tidak hanya merevisi tarif pajak PPh 21 wajib pajak orang pribadi di Pasal 17 ayat (1) huruf a UU Pajak Penghasilan, tetapi juga mengatur ketentuan baru mengenai pengenaan pajak natura. Apa yang dimaksud natura?

Melalui Peraturan Menteri Keuangan Nomor 66 Tahun 2023 yang telah berlaku per 1 Juli 2023 yang menyebutkan bahwa pemberi natura dan/atau kenikmatan wajib melakukan pemotongan PPh atas pemberian natura dan/atau kenikmatan yang melebihi batasan nilai.

Natura dan Pengenaan Pajak

Natura bisa diartikan sebagai pembayaran dalam bentuk barang, dan bukan berupa uang. Natura pajak adalah jenis barang, kenikmatan, atau fasilitas yang diberikan oleh perusahaan kepada karyawan, yang menjadi objek pajak penghasilan.

Baca Juga: Pahami Subjek dan Objek Pajak Penghasilan PPh 21

Contohnya adalah rumah dan kendaraan. Mobil yang diberikan perusahaan kepada direktur misalnya, termasuk barang dan kenikmatan yang menambah kekayaan dan dianggap sebagai penghasilan, meski tidak berupa uang.

Natura tidak sama dengan tunjangan, meski keduanya sama-sama termasuk objek pajak penghasilan menurut UU HPP. Contoh, tunjangan rumah diberikan dalam bentuk uang, sedangkan natura diberikan dalam bentuk bangunan rumah.

Yang menjadi objek pajak adalah penghasilan, yaitu setiap tambahan kemampuan ekonomis yang diterima atau diperoleh wajib pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia, yang dapat dipakai untuk konsumsi atau menambah kekayaan wajib pajak yang bersangkutan, dengan nama dan dalam bentuk apa pun.

Dari Nontaxable Menjadi Taxable

Sebelumnya, dalam UU Pajak Penghasilan No 36 Tahun 2008, natura tidak termasuk sebagai objek pajak PPh, tidak dilaporkan sebagai penghasilan, dan tidak pula dipotong pajak (nontaxable).

Kemudian UU HPP merevisi Pasal 4 ayat (1) huruf a UU PPh dengan menambahkan natura ke dalam objek pajak penghasilan.

Penggantian atau imbalan berkenaan dengan pekerjaan atau jasa yang diterima atau diperoleh termasuk gaji, upah, tunjangan, honorarium, komisi, bonus, gratifikasi, uang pensiun, atau imbalan dalam bentuk lainnya termasuk natura dan/atau kenikmatan, kecuali ditentukan lain dalam UU ini.

Menurut Kementerian Keuangan, pengenaan pajak natura ini ditujukan untuk memberikan rasa keadilan bagi wajib pajak. Sebab, banyak pekerja kelas atas yang mendapatkan gaji tidak hanya berupa uang tunai, tetapi juga fasilitas dan kenikmatan.

Data Direktorat Jenderal Pajak (DJP) menyebutkan bahwa pekerja dengan penghasilan Rp500 juta per tahun memiliki porsi pajak natura mencapai Rp52,7 juta. Selama ini fasilitas tersebut tidak bisa dilaporkan sebagai penghasilan di SPT Tahunan, sehingga tidak dikenai PPh.

11 Natura yang Dikecualikan Sesuai PMK No 66 2023

Telah ditetapkan jenis dan batasan nilai untuk kenikmatan karyawan atau natura yang dikecualikan dari objek PPh berdasarkan PMK Nomor 66 Tahun 2023 tentang Perlakuan Pajak Penghasilan atas Penggantian atau Imbalan Sehubungan Dengan Pekerjaan atau Jasa yang Diterima atau Diperoleh dalam Bentuk Natura dan/atau Kenikmatan, berikut ulasannya.

1. Penyediaan makanan/minuman untuk seluruh karyawan perusahaan di tempat kerja tanpa batasan nilai serta kupon makan bagi karyawan yang perjalanan dinas ke luar (termasuk dalam bentuk reimbursement biaya makan/minum) maksimal Rp2 juta per bulan atau senilai yang disediakan di tempat kerja (mana yang lebih tinggi).

2. Pemberian natura atau kenikmatan terkait standar keamanan, kesehatan, dan keselamatan kerja meliputi pakaian seragam, antar jemput karyawan, peralatan keselamatan kerja, obat-obatan/vaksin dalam penanganan pandemi tanpa batasan nilai.

3. Pemberian sarana, prasarana, dan fasilitas bagi pegawai beserta keluarga yang bekerja di daerah tertentu termasuk daerah terpencil meliputi sarana, prasarana, dan fasilitas perumahan, pelayanan kesehatan, pendidikan, pengangkutan dan olahraga tanpa batasan nilai.

4. Penyerahan bingkisan hari raya keagamaan meliputi Hari Raya Idulfitri, Natal, Nyepi, Waisak, dan Tahun Baru Imlek tanpa batasan nilai, sedangkan bingkisan selain hari raya keagamaan tersebut maksimal Rp3 juta per tahun.

5. Penyediaan peralatan dan fasilitas kerja seperti laptop, komputer, ponsel, pulsa, dan internet tanpa batasan nilai.

6. Pemberian fasilitas pelayanan kesehatan dan pengobatan dalam penanganan kecelakaan kerja, penyakit akibat kerja, kedaruratan, dan pengobatan lanjutannya tanpa batasan nilai.

7. Pemberian fasilitas olah raga selain golf, pacuan kuda, power boating, terbang layang, dan otomotif maksimal Rp1,5 juta per tahun.

8. Penyediaan fasilitas tempat tinggal komunal (asrama dan sebagainya) tanpa batasan nilai, sedangkan nonkomunal (sewa apartemen/rumah) maksimal Rp2 juta per bulan.

9. Penyediaan fasilitas kendaraan bukan objek pajak jika pegawai/penerima bukan pemegang saham dan penghasilan bruto dari pemberi kerja tidak lebih dari Rp100 juta per bulan.

10. Penyediaan fasilitas iuran kepada dana pensiun yang ditanggung pemberi kerja bagi pegawai.

11. Pemberiaan fasilitas peribadatan antara lain berbentuk musala, masjid, kapel, atau pura yang diperuntukkan semata-mata untuk kegiatan peribadatan.

Aturan baru naturan ini sudah berlaku per 1 Juli 2023. Melalui peraturan ini menandakan pencabutan Peraturan Menteri Keuangan Nomor 167/PMK.03/2018 tentang Penyediaan Makanan dan Minuman bagi Seluruh Pegawai serta Penggantian atau Imbalan dalam Bentuk Natura dan Kenikmatan di Daerah Tertentu dan yang Berkaitan dengan Pelaksanaan Pekerjaan yang Dapat Dikurangkan dari Penghasilan Bruto Pemberi Kerja.

Baca Juga: Kesalahan Perhitungan Pajak Penghasilan dan Solusinya

Ketentuan Pajak Natura Karyawan

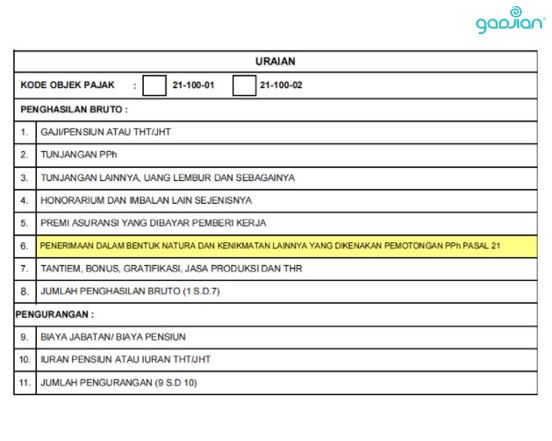

Perhitungan pajak natura adalah seperti perhitungan pajak terhadap penghasilan lainnya. Nilai natura dimasukkan sebagai penambah penghasilan bruto, seperti halnya bonus, THR, komisi, gratifikasi, dan pendapatan lainnya. Contohnya seperti dalam form bukti potong pajak pegawai tetap 1721 A1 di bawah ini.

Nilai natura yang dipotong pajak tidak dihitung berdasarkan harga barang atau fasilitas yang diterima oleh karyawan, tetapi berdasarkan harga sewa dengan mempertimbangkan nilai penyusutan.

Pemerintah dalam waktu dekat akan menerbitkan aturan turunan dari UU Harmonisasi Peraturan Perpajakan berupa Peraturan Pemerintah (PP) dan Peraturan Menteri Keuangan (PMK) untuk merinci teknis pemotongan pajak natura. PP tersebut kini masih dalam proses finalisasi sebelum diundangkan.

“Natura akan diatur lebih detail pada waktu menyusun PP pajak penghasilan, karena akan dijelaskan lagi apa yang akan dibebankan dan apa yang tidak akan dibebankan,” kata Direktur Jenderal Pajak Suryo Utomo dalam konferensi pers, 22 Februari, sebagaimana dikutip Kontan.

Menghitung Pajak Karyawan

Perhitungan pajak penghasilan karyawan atas gaji, tunjangan, lembur, bonus, THR, dan natura, akan lebih mudah dan efisien menggunakan kalkulator pajak Gadjian. Fitur PPh 21 dan PPh 26 Online di aplikasi HRIS ini dapat menghitung penghasilan karyawan yang bersifat teratur maupun tidak teratur, sekaligus potongan pajaknya secara bulanan dan tahunan.

Dengan sekali pengaturan awal, sistem akan menghitung otomatis slip gaji karyawan termasuk PPh 21-nya setiap bulan. Payroll system Gadjian adalah solusi praktis bagi kamu yang lelah dan pusing dengan perhitungan di kolom-kolom Excel yang menghabiskan waktu dan tinggi risiko kesalahan hitung.

Baca Juga: Perhitungan Pajak THR Karyawan Swasta

Perusahaan kamu memberikan tunjangan pajak? Aplikasi payroll Gadjian bisa menghitung tunjangan dan potongan PPh 21 sekaligus dengan metode gross-up. Software cloud ini juga bisa menghitung pajak ditanggung karyawan (gross), dan pajak ditanggung perusahaan (nett).

Tidak hanya andal menghitung pajak. Gadjian juga memudahkan pelaporan pajak dengan menyediakan file CSV data pegawai tetap untuk diimpor ke e-SPT Masa Pajak Penghasilan PPh 21. Sedangkan bagi karyawan yang ingin lapor SPT Tahunan, Gadjian juga menyediakan bukti potong 1721 A1 pegawai tetap yang dapat diunduh untuk dilampirkan.

Sumber

UU No. 36 Tahun 2008 tentang Pajak Penghasilan. JDIH Kemenkeu.

UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan. JDIH Kemenkeu.

PMK No. 66 Tahun 2023 tentang Perlakuan PPh atas Penggantian atau Imbalan dalam Bentuk Natura dan/atau Kenikmatan. JDIH Kemenkeu.