Dalam perhitungan PPh Pasal 21, Penghasilan Tidak Kena Pajak (PTKP) menjadi pengurang terbesar penghasilan karyawan sebelum dikenakan tarif pajak. Paling sedikit, seorang karyawan akan memperoleh pengurangan Rp54.000.000 setahun sebagai PTKP untuk diri wajib pajak.

Sesuai ketentuan perpajakan, nilai PTKP dipengaruhi oleh dua hal, yaitu status perkawinan dan jumlah anggota keluarga tanggungan wajib pajak. Apabila karyawan menikah dan/atau memiliki anak, maka pengurang penghasilannya akan lebih besar lagi, atau melebihi Rp54.000.000.

Status kawin menambah PTKP sebesar Rp4.500.000, sedangkan anggota keluarga yang menjadi tanggungan wajib pajak juga memperbesar PTKP Rp4.500.000 per orang dengan jumlah maksimal 3 orang. Jadi, tambahan PTKP anggota keluarga maksimal mencapai Rp13.500.000.

Lalu, bagaimana cara menentukan tanggungan PTKP karyawan sesuai peraturan perpajakan di Indonesia? Kita akan membahasnya di bawah ini.

Tetapi sebelumnya, mari kita lihat contoh bagaimana tanggungan dalam PTKP berpengaruh pada pengurangan penghasilan karyawan dan beban pajak terutang.

Misalnya, karyawan A dan B memiliki penghasilan neto tahunan yang sama Rp70.000.000. Namun, status A kawin dan tidak memiliki anak, sedangkan B kawin dan punya 3 orang anak. Silakan perhatikan tabel di bawah.

| Karyawan A | Karyawan B | |

| Penghasilan neto | Rp70.000.000 | Rp70.000.000 |

| Dikurangi PTKP Diri sendiri Tambahan kawin Tambahan anak | Rp54.000.000 Rp 4.500.000 Rp 0 + Rp58.500.000 | Rp54.000.000 Rp 4.500.000 Rp13.500.000 + Rp72.000.000 |

| Penghasilan Kena Pajak | Rp11.500.000 | Nihil |

| PPh 21 terutang setahun | = 5% x Rp11.500.000 = Rp575.000 | Nihil |

Meski penghasilan sama, karyawan B punya PTKP (pengurang) lebih besar karena tambahan 3 orang anak sebagai tanggungan, hingga PTKP melebihi penghasilannya. Sementara karyawan A punya PTKP di bawah penghasilannya. Dalam kasus ini, karyawan A kena pajak PPh 21, sedangkan karyawan B tidak.

Baca Juga: Contoh Lengkap Perhitungan PPh 21 di Perusahaan

Pengertian tanggungan PTKP

Siapa saja yang termasuk tanggungan PTKP wajib pajak?

UU No 7 Tahun 20211 tentang Harmonisasi Peraturan Perpajakan (UU HPP) Bab III Pajak Penghasilan, Angka 3, tentang perubahan Pasal 7 UU PPh, ayat 1 (d) menyebutkan:

Rp4.500.000 tambahan untuk setiap anggota keluarga sedarah dan keluarga semenda dalam garis keturunan lurus serta anak angkat, yang menjadi tanggungan sepenuhnya, paling banyak 3 orang untuk setiap keluarga.

Pada bagian Penjelasan, disebutkan pula:

Wajib pajak yang mempunyai anggota keluarga sedarah dan semenda dalam garis keturunan lurus yang menjadi tanggungan sepenuhnya, misalnya orang tua, mertua, anak kandung, atau anak angkat diberikan tambahan Penghasilan Tidak Kena Pajak untuk paling banyak 3 orang.

Berdasarkan definisi tersebut, maka yang termasuk tanggungan PTKP adalah anggota keluarga sedarah dan keluarga semenda dengan garis keturunan lurus yang menjadi tanggungan wajib pajak sepenuhnya, serta jumlah tanggungan PTKP maksimal 3 orang.

Syarat tanggungan PTKP

Selain termasuk dalam anggota keluarga sedarah dan keluarga semenda, syarat lain agar anggota keluarga bisa menjadi tanggungan PTKP juga disebutkan di bagian Penjelasan UU HPP:

Yang dimaksud dengan “anggota keluarga yang menjadi tanggungan sepenuhnya” adalah anggota keluarga yang tidak mempunyai penghasilan dan seluruh biaya hidupnya ditanggung oleh wajib pajak.

Nah, berdasarkan ketentuan tersebut, bisa disimpulkan bahwa syarat anggota keluarga menjadi tanggungan PTKP adalah:

1. Tidak menerima penghasilan

Anggota keluarga yang boleh dimasukkan dalam daftar tanggungan PTKP adalah yang tidak memiliki penghasilan sama sekali. Penghasilan yang dimaksud dapat berasal dari imbalan pekerjaan atau jasa maupun penghasilan pasif.

Contohnya, orang tua kandung yang sudah tidak bekerja tetapi menerima pensiun bulanan sampai meninggal dunia atau memiliki sumber-sumber penghasilan lainnya, yang sifatnya teratur atau tidak teratur, tidak bisa dimasukkan ke dalam tanggungan PTKP wajib pajak.

2. Menjadi tanggungan sepenuhnya

Anggota keluarga yang boleh masuk PTKP adalah yang seluruh kebutuhan hidupnya menjadi tanggung jawab wajib pajak. Apabila wajib pajak hanya ikut menanggung sebagian biaya hidup anggota keluarga, bukan keseluruhan, maka anggota keluarga tersebut tidak bisa menjadi tanggungan PTKP PPh 21.

Contohnya, jika wajib pajak dan saudara kandungnya bersama-sama menanggung hidup ibu mereka yang tidak memiliki penghasilan (misalnya karena bapak sudah meninggal dunia) maka ibu tersebut tidak bisa dimasukkan ke dalam PTKP.

Namun, apabila wajib pajak merupakan satu-satunya anak yang menanggung penuh hidup ibunya, maka ibu tersebut boleh dimasukkan ke dalam Daftar Susunan Anggota Keluarga di SPT Tahunan sebagai tanggungan PTKP wajib pajak.

PTKP anggota keluarga sedarah

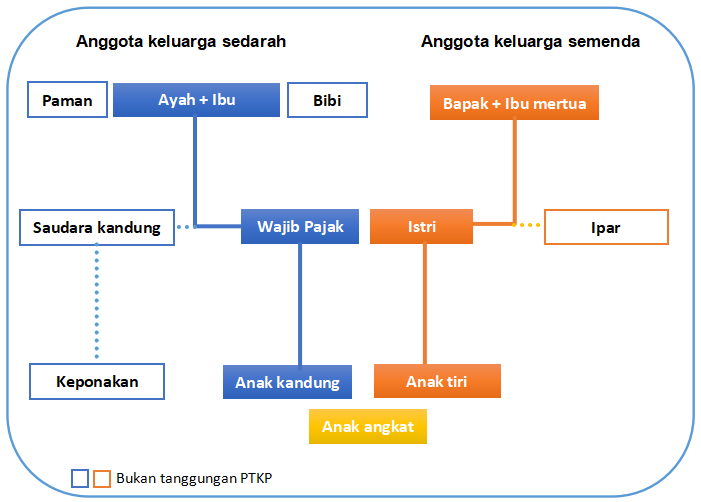

Keluarga sedarah adalah anggota keluarga yang memiliki hubungan darah dengan wajib pajak, yakni:

- garis lurus ke atas: ayah dan ibu kandung

- garis lurus ke bawah: anak kandung

- garis ke samping: saudara kandung (kakak, adik)

- garis tidak lurus ke atas: paman dan bibi

- garis tidak lurus ke bawah: keponakan

Sesuai ketentuan, keluarga sedarah yang boleh menjadi tanggungan PTKP hanya dalam garis keturunan lurus, yaitu ke atas adalah ayah kandung dan ibu kandung, serta ke bawah adalah anak kandung wajib pajak.

Sementara, garis keluarga sedarah ke samping (saudara kandung) dan garis sedarah tidak lurus ke atas dan ke bawah (paman, bibi, dan keponakan) tidak bisa menjadi tanggungan PTKP, sekalipun mereka tidak memiliki penghasilan.

Baca Juga: Bagaimana Perhitungan PPh 21 THR Excel Terbaru?

PTKP anggota keluarga semenda

Keluarga semenda adalah hubungan keluarga yang terjadi karena ikatan perkawinan antara wajib pajak dan istri, yaitu:

- garis lurus ke atas: mertua (bapak dan ibu dari istri)

- garis lurus ke bawah: anak tiri

- garis ke samping: ipar (kakak atau adik dari istri)

Mengacu ke peraturan pajak, keluarga semenda yang boleh menjadi tanggungan PTKP hanya dalam garis keturunan lurus ke atas dan ke bawah, yaitu mertua dan anak tiri dari wajib pajak. Sementara, ipar tidak bisa menjadi tanggungan PTKP karena hubungan semenda ke samping, meskipun yang bersangkutan tidak memiliki penghasilan.

PTKP anak angkat

Sebagai tambahan, di samping anggota keluarga sedarah dan keluarga semenda, PTKP juga boleh memasukkan anggota keluarga yang tidak termasuk keduanya, bukan hubungan darah maupun ikatan perkawinan, yaitu anak angkat wajib pajak.

Anak angkat boleh dimasukkan ke dalam PTKP kawin, terlepas apakah pasangan suami-istri memiliki atau tidak memiliki anak kandung sebagai tanggungan.

Selain itu, anak angkat juga bisa menjadi tanggungan PTKP karyawan tidak kawin. Misalnya, wajib pajak yang masih lajang mengangkat anak, sehingga statusnya berubah dari TK/0 menjadi TK/1, TK/2, atau TK/3.

Batas usia anak sebagai tanggungan PTKP

Anak dari wajib pajak menjadi tanggungan PTKP selama belum mencapai usia dewasa. Berdasarkan ketentuan UU PPh No 36 Tahun 20082, Pasal 8 ayat 4, bagian Penjelasan, anak yang belum dewasa adalah anak yang belum berumur 18 tahun dan belum pernah menikah.

Meski demikian, batas usia anak dalam PTKP tidak berlaku mutlak, sebab untuk tidak lagi menjadi tanggungan wajib pajak, ada syarat selain umur, yaitu telah menerima penghasilan.

Apabila anak telah berusia 18 tahun atau lebih namun masih berstatus pelajar, belum bekerja, belum berpenghasilan, dan masih menjadi tanggungan penuh wajib pajak, maka anak tersebut masih tetap sebagai tanggungan PTKP. Tanggungan penuh artinya seluruh hidup anak dibiayai orang tua sebagai wajib pajak, bukan hanya dibantu sebagian.

Contohnya, anak usia 21 tahun masih melanjutkan kuliah dan belum memiliki penghasilan sama sekali, maka ia tetap menjadi pengurang PTKP bagi wajib pajak yang menanggung hidupnya.

Contoh menentukan tanggungan PTKP karyawan

- Karyawan X merupakan wajib pajak yang memiliki anggota keluarga sedarah dan semenda seperti di bawah ini:

| No | Anggota keluarga | Keadaan sebenarnya |

| 1 | Istri | Bekerja, menerima penghasilan rutin bulanan |

| 2 | Anak laki-laki | Usia 7 tahun, pelajar |

| 3 | Ibu kandung | Menerima pensiun bulanan |

| 4 | Adik kandung | Mahasiswa, hidupnya dibiayai ibu dan wajib pajak |

| 5 | Ibu mertua | Tidak berpenghasilan, menjadi tanggungan ipar dan istri |

| 6 | Ipar | Memiliki usaha dan penghasilan |

Anggota keluarga yang memenuhi syarat sebagai tanggungan penuh karyawan adalah istri karena perkawinan (1) dan anak laki-laki karena hubungan darah (2), sehingga PTKP karyawan adalah K/1 atau kawin dengan 1 orang tanggungan (anak).

- Karyawan Y memiliki keadaan sebenarnya pada awal tahun 2023 seperti di bawah ini:

| No | Keluarga | Keadaan sebenarnya |

| 1 | Istri | Cerai berdasarkan akta cerai pengadilan 7 November 2022, wajib pajak belum menikah lagi |

| 2 | Anak perempuan | 20 tahun, masih kuliah di universitas, memiliki penghasilan sebagai YouTuber, telah memiliki NPWP |

| 3 | Ayah kandung | Menerima penghasilan dari usaha pertanian |

| 4 | Ibu kandung | Tidak berpenghasilan, menjadi tanggungan ayah |

| 5 | Adik perempuan | Bekerja dan menerima penghasilan |

Dari daftar tersebut, tidak ada tanggungan penuh karyawan Y, karena tidak ada anggota keluarga yang memenuhi syarat, sehingga PTKP menjadi TK/0 atau tidak kawin tanpa tanggungan.

Mengubah tanggungan PTKP karyawan

Perubahan tanggungan PTKP karyawan dilakukan oleh HR/Finance penggajian berdasarkan laporan dari wajib pajak bersangkutan sesuai keadaan sebenarnya pada awal tahun, 1 Januari, yang merupakan permulaan tahun pajak.

Beberapa peristiwa yang terjadi setahun sebelumnya dapat mengubah tanggungan PTKP wajib pajak pada awal tahun pajak, seperti:

- Kelahiran atau pengangkatan anak dapat menambah nilai PTKP apabila jumlah tanggungan masih kurang dari 3 orang;

- Kematian anggota keluarga, misalnya orang tua, mertua, atau anak, dapat mengurangi nilai PTKP apabila yang meninggal dunia termasuk daftar tanggungan wajib pajak;

- Perceraian wajib pajak dan istri dapat mengurangi nilai PTKP, dari status kawin (K) menjadi tidak kawin (TK), selama wajib pajak belum menikah lagi hingga awal tahun pajak;

- Pernikahan wajib pajak akan menambah nilai PTKP, dari status TK menjadi K, selama wajib pajak tidak bercerai hingga awal tahun pajak;

- Perubahan status anak tanggungan wajib pajak, dari belum berpenghasilan menjadi berpenghasilan atau telah menikah, akan mengurangi nilai PTKP.

Jika menggunakan aplikasi perhitungan PPh 21 karyawan Gadjian, maka perubahan PTKP dapat dilakukan lebih mudah oleh HR melalui menu Personalia.

Aturan Penggunaan PTKP Terbaru Tahun 2024

Per 1 Januari 2024, telah ditetapkan aturan baru yang membuat PTKP tidak lagi menjadi pemotong PPh 21 bulanan karyawan. Pasalnya, tarif yang digunakan adalah TER atau tarif efektif rata-rata yang dikenakan atas penghasilan bruto.

Sampai Desember 2023, perhitungan PPh 21 masa atau pajak bulanan masih dilakukan dengan mengenakan tarif progresif Pasal 17 ayat 1 huruf a UU PPh (yang diubah oleh UU HPP) terhadap penghasilan kena pajak (PKP), yaitu hasil pengurangan PTKP atas penghasilan neto.

Namun di tahun 2024, perhitungan PPh 21 bulanan, akan langsung dikenakan TER sesuai PP No 58 Tahun 20233 terhadap penghasilan bruto. Jadi perhitungannya adalah semua jenis penghasilan teratur ataupun yang tidak teratur (termasuk THR, bonus, komisi, dan gratifikasi) selama 1 bulan dijumlahkan lalu langsung dihitung pajaknya.

Berikut penggambaran singkat perbedaannya:

| PPh 21 Masa 2023 | PPh 21 Masa 2024 |

| Tarif Progresif x (Penghasilan Neto – PTKP) | TER x Penghasilan Bruto |

Meski begitu, bukan berarti PTKP 2024 benar-benar hilang dan tidak lagi dibutuhkan dalam perhitungan PPh 21. Karyawan masih tetap memiliki hak pengurangan PTKP namun hanya untuk perhitungan PPh 21 masa Desember. Di periode akhir perhitungan pajak tersebut, menggunakan tarif progresif Pasal 17 ayat 1 UU PPh, bukan tarif efektif lagi.

Selain itu, status PTKP juga diperlukan untuk menentukan kelompok tarif efektif rata-rata yang akan dikenakan atas penghasilan bruto. Ketentuannya sebagai berikut:

- Kategori A: 44 tarif untuk TK/0, TK/1, dan K/0

- Kategori B: 40 tarif untuk TK/2, TK/3, K/1, dan K/2

- Kategori C: 41 tarif untuk K/3

Baca Juga: Menghitung PPh 21 atas Bonus Tahunan: Aturan dan Contohnya

Cara praktis menghitung PTKP dan PPh 21 karyawan

Untuk menghitung PTKP karyawan, kamu tidak perlu menggunakan tabel rumus PTKP di Excel. Agar lebih praktis dan efisien, kamu bisa menggunakan Gadjian, software payroll berbasis web terbaik di Indonesia.

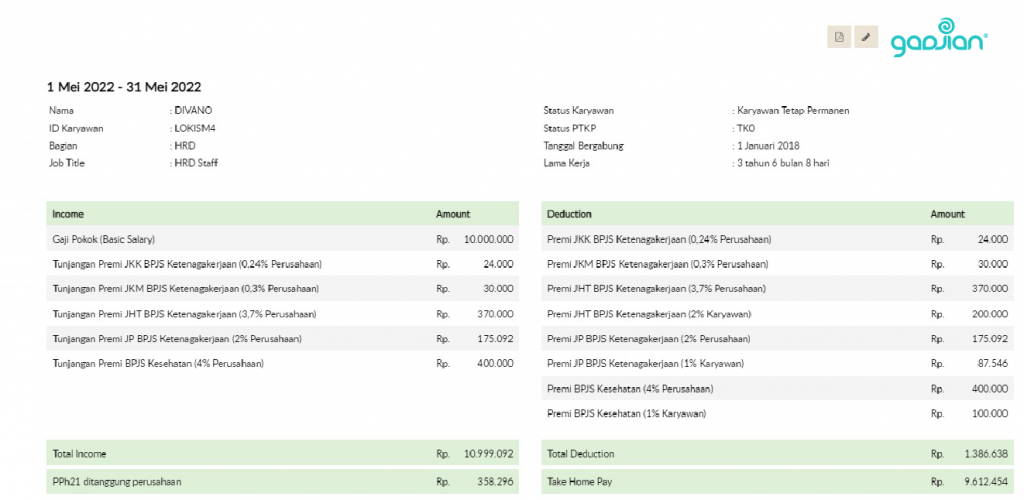

Cukup masukkan status perkawinan dan jumlah tanggungan karyawan di pengaturan aplikasi, maka nilai PTKP akan masuk dalam perhitungan PPh 21 secara otomatis. Status PTKP karyawan juga muncul di slip gaji online karyawan seperti contoh di bawah ini.

Aplikasi Gadjian memiliki kalkulator pajak online yang andal dalam menghitung PPh 21 karyawan tetap, karyawan tidak tetap, dan tenaga ahli, baik untuk pajak tahunan maupun bulanan, dengan tiga metode hitung yang diperbolehkan Direktorat Jenderal Pajak RI, yakni gross, gross up, dan nett.

Selain itu, sistem hitung berbasis cloud ini selalu diperbarui dan disesuaikan dengan perubahan peraturan perpajakan, misalnya yang terkait dengan tarif pajak, PTKP, atau ketentuan lain dalam PPh 21. Jadi, kamu tak perlu khawatir mengenai akurasi hasil perhitungannya.

Bagaimana jika kamu tidak punya pengetahuan mendalam soal perhitungan PPh 21 karyawan? Tak masalah, karena kamu tidak melakukan perhitungan pajak secara manual dengan tabel spreadsheet dan rumus yang membuat pusing.

Kamu hanya perlu melakukan pengaturan PPh 21 Awal dan memasukkan data pajak karyawan secara benar di aplikasi Gadjian. Selanjutnya, kalkulator PPh 21 Gadjian yang akan menghitung otomatis pajak karyawan setiap bulan pada saat penggajian.

Menghitung gaji dan komponennya, menghitung PPh 21, menyusun slip gaji, membayar gaji, menyetorkan pajak karyawan, hingga melaporkan pemotongan PPh 21 bulanan, bisa dilakukan hanya dengan satu aplikasi payroll. Jadi, dengan menggunakan Gadjian, kamu menyingkat waktu kerja, meminimalkan error, dan menghemat biaya kelola administrasi karyawan.

Sumber